Threaded View

-

19-02-2024 10:39 AM #1

Member

- Ngày tham gia

- Feb 2023

- Đang ở

- Hà Nội

- Bài viết

- 307

- Được cám ơn 2 lần trong 2 bài gởi

FED có lý do để giữ lãi suất cao trong thời gian dài thay vì cắt giảm ngay như thị trường mong ngóng.

FED có lý do để giữ lãi suất cao trong thời gian dài thay vì cắt giảm ngay như thị trường mong ngóng.

Vào cuối năm 2023, chứng khoán tăng vọt, thị trường lao động mạnh mẽ, người tiêu dùng bạo chi và câu chuyện lạm phát hạ nhiệt mà không làm gia tăng tỷ lệ thất nghiệp. Câu chuyện này dường như vẫn còn nguyên vẹn trong năm 2024. Điều này khiến Cục Dự trữ Liên bang Mỹ (FED) bắt đầu cân nhắc đến việc cắt giảm lãi suất. Một số người thậm chí dự đoán có tới 6 đợt cắt giảm lãi suất bắt đầu từ tháng 3.

Tuy nhiên, chủ tịch FED Jerome Powell và các cộng sự tại ngân hàng trung ương đã bác bỏ những dự đoán này. Thị trường đã đẩy dự đoán cắt giảm lãi suất đi xa hơn trong năm 2024.

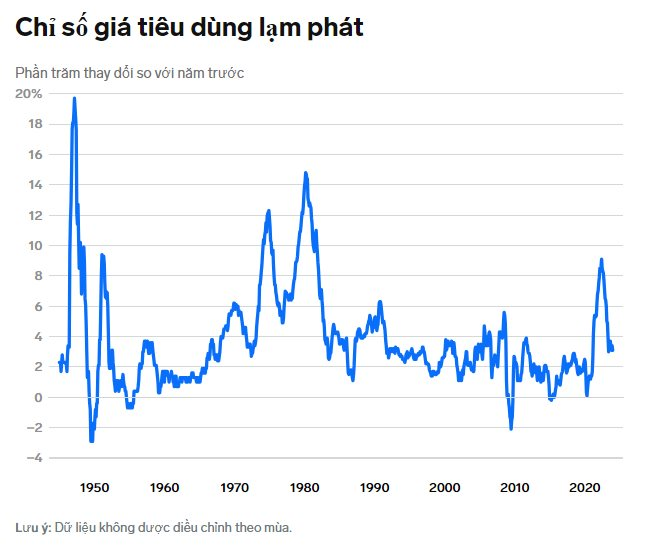

Dữ liệu kinh tế mới được công bố một lần nữa khiến nhiều người mừng hụt. Chỉ số giá tiêu dùng (CPI) tháng 1 đạt 3,1% so với cùng kỳ năm ngoái, cao hơn dự đoán 2,9% của Cục Thống kê Lao động. CPI so với tháng trước tăng 0,3%, cao hơn so với dự báo là 0,2%. Trong khi đó, chỉ số giá sản xuất (PPI) tháng 1 đạt 0,3%, cao hơn mức dự đoán 0,1%.

Những dữ liệu này được công bố trong bối cảnh thị trường chứng khoán tiếp tục đạt được những kỷ lục mới. Tiền số cũng tăng vọt như năm 2021.

Số việc làm phi nông nghiệp trong tháng 1 tăng, mặt khác tỷ lệ thất nghiệp lại đang dao động gần mức thấp nhất lịch sử. Tăng trưởng kinh tế của Mỹ cũng tiếp tục vượt dự đoán. Các nhà nghiên cứu FED tại Atlanta dự đoán GDP chưa có dấu hiệu chậm lại.

Trong khi đó, thị trường nhà ở chưa lắng. Theo Chỉ số giá nhà quốc gia S&P CoreLogic Case-Shiller, giá một ngôi nhà bình thường ở Mỹ đã tăng 47% kể từ năm 2019.

Chủ tịch FED San Francisco - Mary Daly cho biết trong bài phát biểu gần đây: “Nền kinh tế đang khỏe mạnh, giá cả ổn định trong tầm kiểm soát, nhưng còn nhiều việc phải làm. Để hoàn thành công việc này cần có sự dũng cảm. Chúng ta cần chống lại cám dỗ hành động nhanh chóng khi cần sự kiên nhẫn và sẵn sàng phản ứng nhanh khi nền kinh tế tiển triển”.

Bà cho biết, một tháng trước, thị trường dự đoán 77% FED cắt giảm 0,25 điểm phần trăm trong tháng 3. Theo Công cụ FedWatch của CME, từ đó đến nay, con số này đã giảm xuống dưới 10%.

Lãi suất cao hơn trong dài hạn

Nhà kinh tế cấp cao Joe Seydl của JPMorgan Private Bank trao đổi với Business Insider rằng ông nhận định có 15% khả năng tăng lãi suất hoặc ít hơn. Tuy nhiên việc cắt giảm lãi suất là “tùy thuộc”. Vì ông cho rằng nền kinh tế có thể sẽ tiếp tục tăng trưởng bất chấp những điều chỉnh chính sách.

Ông Seydl đoán rằng nếu FED cắt giảm lãi suất thì lý do là việc giữ lãi suất cao trong thời gian dài có thể bóp méo hoạt động đầu tư. Điều này có thể gây ra hậu quả tiêu cực trong dài hạn.

Giám đốc đầu tư Jimmy Chang của Rockefeller Global Family Office, nói với Business Insider rằng FED sẽ khó cắt giảm lãi suất trong bối cảnh hiện tại. Vì những dữ liệu hiện tại chưa thực sự tạo cơ sở cho việc cắt giảm lãi suất. Ông Chang nhấn mạnh rằng ngay cả lĩnh vực bất động sản thương mại lao đao cũng không đảm bảo cho việc nới lỏng chính sách.

Theo quan điểm của ông, FED sẽ không thực hiện bất kỳ động thái nào cho đến khi tỷ lệ thất nghiệp tăng trên 4% trong vài tháng liền. Điều này sẽ báo hiệu một cuộc suy thoái.

“Nếu FED nới lỏng sớm, họ có nguy cơ một lần nữa gây ra áp lực lạm phát. Đó là điều mà FED không mong muốn, vì uy tín của họ đã bị lung lay trong năm 2021 và 2022”, ông nói.

Hạ nhiệt không đồng đều

Tác động của chu kỳ tăng lãi suất có thể chưa thể hiện đầy đủ trên toàn bộ nền kinh tế. Việc thắt chặt chính sách tiền tệ là để giảm chi tiêu và tăng trưởng, từ đó hạ nhiệt lạm phát. Và với mục tiêu lạm phát 2%, FED vẫn còn nhiều việc phải làm.

Tuần trước, Chủ tịch FED Chicago Austan Goolsbee cho biết lạm phát vẫn đang đi đúng hướng, mặc dù đã tăng trong tháng gần nhất.

Chiến lược gia toàn cầu Jay Woods của Freedom Capital Markets cũng có lập trường tương tự. Nền kinh tế đang hạ nhiệt, chỉ là không nhanh như nhiều người mong đợi. Ông cho biết mức tăng đột biến của CPI hoặc PCE (chỉ số giá chi tiêu tiêu dùng cá nhân) có thể củng cố lập luận lãi suất cao hơn trong thời gian dài hơn. Nhưng cho đến nay điều đó vẫn chưa xảy ra.

“Mọi thứ có thể không suôn sẻ như mọi người nghĩ, nhưng dù chỉ một tia suy nghĩ về một đợt tăng lãi suất khác cũng sẽ gây ra một cú sốc cực lớn đối với hệ thống”, ông nói.

Động thái tiếp theo của FED

Dự đoán FED giữ nguyên lãi suất đã xuất hiện trong những tuần gần đây. Nhưng cả thị trường và FED cuối cùng đều cho rằng lãi suất sẽ giảm vào năm 2024. Dự báo của CME và biểu đồ dot-plot của các nhà hoạch định chính sách cũng nói lên điều này.

Chủ tịch FED Powell đã chứng tỏ sự uy tín và minh bạch trong những tháng gần đây. Và thị trường phản ứng lại bằng những đợt tăng giá mạnh mẽ.

Bank of America dự báo đợt cắt giảm lãi suất đầu tiên có thể sẽ diễn ra vào tháng 6. Các nhà hoạch định chính sách có thể lựa chọn cắt giảm lãi suất "muộn hơn và nhanh hơn".

Chiến lược gia Woods dự đoán lãi suất sẽ bị cắt giảm 25 điểm.

“FED có đủ khả năng để cắt giảm ít nhất một lần. Tôi dự đoán áp lực lạm phát sẽ không tăng mạnh. Tôi nghĩ tỷ lệ thất nghiệp sẽ tăng cao hơn và điều đó giúp họ có khả năng cắt giảm mà không bị nghi ngờ”.

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Similar Threads

-

Đô la Úc giảm khi Dữ liệu Việc làm cho thấy Việc làm Toàn thời gian giảm

By hoaibacfx in forum Forex và Hàng hóaTrả lời: 0Bài viết cuối: 15-04-2021, 12:55 PM -

Cổ phiếu của HAGL sẽ tăng hay giảm trong thời gian tới???

By Kakashi94 in forum Thảo luận Tình hìnhTrả lời: 3Bài viết cuối: 08-08-2017, 03:35 PM -

Thay đổi thời gian bắt đầu cuộc đua (bắt đầu từ ngày 15/09/2014)

By teppy in forum Vận động trườngTrả lời: 4Bài viết cuối: 16-10-2014, 09:43 PM -

Nguyên nhân thị trường giảm mạnh trong thời gian qua và nhận định thị trường thời gian tới.

By Trudanhck in forum Nhận định Thị trườngTrả lời: 2Bài viết cuối: 03-06-2012, 11:25 AM -

FPTS: Thị trường có thể thoát khỏi trạng thái sụt giảm trong thời gian tới.

By meoden1211 in forum Nhận định Thị trườngTrả lời: 0Bài viết cuối: 30-10-2010, 11:04 AM

Trích dẫn

Trích dẫn

Bookmarks