Threaded View

-

03-04-2023 09:54 AM #1

Senior Member

- Ngày tham gia

- Jun 2021

- Đang ở

- Hà Nội

- Bài viết

- 609

- Được cám ơn 4 lần trong 4 bài gởi

Giảm phát nợ: Kinh nghiệm từ khủng hoảng 1970 có đúng cho hiện nay ?

Giảm phát nợ: Kinh nghiệm từ khủng hoảng 1970 có đúng cho hiện nay ?

Chủ đề của bài viết này là giảm phát nợ. Khả năng suy thoái cung tiền chung sẽ tiếp tục như thế nào, và nếu có thì tại sao? Và hậu quả là gì?

Các ngân hàng trung ương lớn đã ngày càng sử dụng đến việc quản lý lãi suất như là phương tiện chính để quản lý nhu cầu của họ. Tuy nhiên, lịch sử cho thấy rất ít mối tương quan giữa lãi suất được quản lý và tăng trưởng tín dụng, được thể hiện bằng số liệu thống kê tiền rộng.

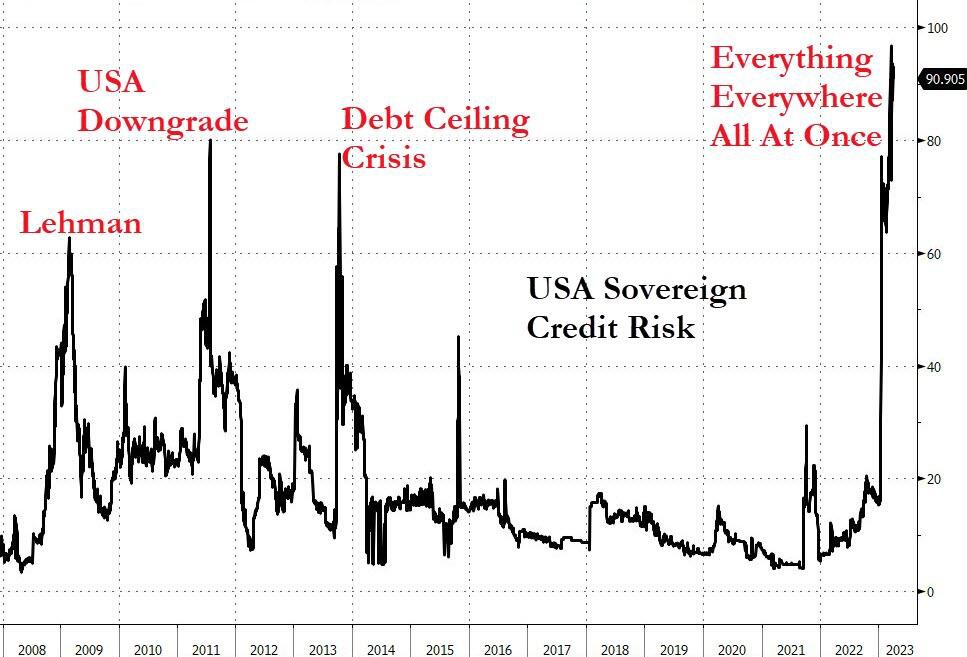

Chỉ có thể kết luận rằng các ngân hàng trung ương cuối cùng đã mất kiểm soát đối với lãi suất, và họ hiện đang bị thúc đẩy bởi sự thu hẹp tín dụng của các ngân hàng thương mại. Sự bùng nổ lớn của bong bóng tín dụng, vốn đã hình thành trong bốn thập kỷ, đang bị thúc đẩy bởi nỗi sợ hãi ngày càng tăng về rủi ro cho vay của các chủ ngân hàng, càng trầm trọng hơn bởi những thất bại gần đây của một số ngân hàng lớn. Đối với các chủ ngân hàng, đây không còn là thời gian cho lòng tham mà là sự sợ hãi và giảm bớt nghĩa vụ trả nợ.

Bài báo này dựa trên kinh nghiệm của những năm 1970 về bằng chứng thực nghiệm và mở rộng những lý do đằng sau nó. Nó lưu ý rằng các động lực đằng sau cuộc khủng hoảng đối với Vương quốc Anh, dẫn đến việc lợn nái hậu bị được cấp phiếu giảm giá trên 15%, ở một số khía cạnh quan trọng là nhẹ hơn so với Hoa Kỳ và các quốc gia khác phải đối mặt hiện nay.

Nó chỉ có thể dẫn đến bẫy nợ được giăng ra trong tài chính của chính phủ và chuyển từ việc tạo tín dụng của các ngân hàng thương mại sang các ngân hàng trung ương.

Sự giảm giá rõ ràng của hình thức tín dụng cao cấp nhất sẽ chỉ làm trầm trọng thêm các vấn đề đối với tài trợ của chính phủ, làm tăng chi phí phúc lợi của họ, giảm doanh thu thuế và chi phí đi vay leo thang.

Giới thiệu

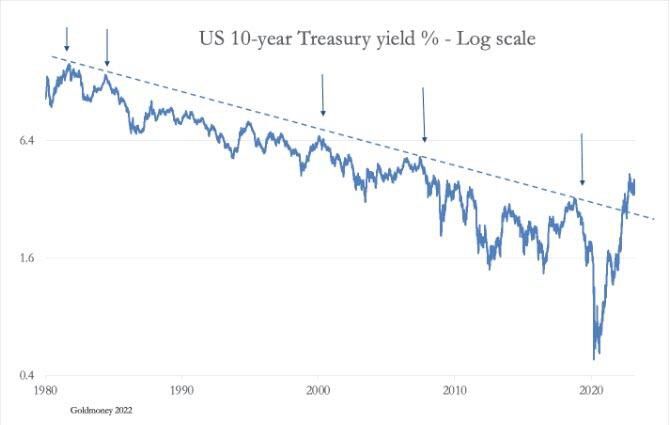

Không có bằng chứng nào rõ ràng hơn về sự thay đổi cơ bản trong xu hướng lãi suất dài hạn so với lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm, đã vi phạm xu hướng giảm dài hạn của nó như trong biểu đồ bên dưới.

Mặc dù tập trung quá nhiều vào các mối quan hệ biểu đồ cơ học là một sai lầm, nhưng chúng ta có thể thấy những lý do chính đáng khiến sự phá vỡ xu hướng này là một chỉ báo rất quan trọng. Nó kêu gọi chấm dứt xu hướng giảm lãi suất dài hạn, được hỗ trợ bởi các chính sách lãi suất của Fed. Theo thời gian, các nhà sử học có thể ghi lại những ảo tưởng phi thường của các nhà hoạch định chính sách tiền tệ dẫn đến bẫy nợ và định giá đang phá hủy đồng tiền một cách chính xác - trừ khi, lịch sử được viết bởi các nhà hoạch định chính sách.

Mặc dù tập trung quá nhiều vào các mối quan hệ biểu đồ cơ học là một sai lầm, nhưng chúng ta có thể thấy những lý do chính đáng khiến sự phá vỡ xu hướng này là một chỉ báo rất quan trọng. Nó kêu gọi chấm dứt xu hướng giảm lãi suất dài hạn, được hỗ trợ bởi các chính sách lãi suất của Fed. Theo thời gian, các nhà sử học có thể ghi lại những ảo tưởng phi thường của các nhà hoạch định chính sách tiền tệ dẫn đến bẫy nợ và định giá đang phá hủy đồng tiền một cách chính xác - trừ khi, lịch sử được viết bởi các nhà hoạch định chính sách.

Điều đó rõ ràng là có thể xảy ra, nhưng có một mô tả chính xác hơn về sự thất bại của chính sách. Các động thái khác nhau của các nhà thống kê nhằm che giấu bằng chứng về giá cả tăng đã kết thúc khi các ngân hàng trung ương áp chế lãi suất chính thức xuống hoặc dưới mức giới hạn bằng không. Phương pháp thống kê không chỉ tạo ra ảo tưởng rằng lạm phát như được định nghĩa chính thức không phải là vấn đề, mà nó còn khuyến khích các nhà hoạch định chính sách mạnh tay hơn trong việc giảm lãi suất để khiến CPI rõ ràng là cố định để tăng lên mức mục tiêu 2%. Với lý do biện minh là đại dịch covid, Fed đã giảm lãi suất xuống mức giới hạn bằng 0 và tiến hành nới lỏng định lượng đến mức chưa từng có trong nỗ lực kìm hãm tất cả lợi suất trái phiếu. Và thậm chí trước đó, lãi suất âm, hoàn toàn phi logic, đã được áp dụng ở Nhật Bản, Khu vực đồng tiền chung châu Âu và Thụy Sĩ.

Nếu Fed kiên định với chính sách điều chỉnh tỷ lệ quỹ phù hợp với lạm phát của giá tiêu dùng, thì họ đã bắt đầu tăng chúng vào tháng 4 năm 2021, khi tỷ lệ lạm phát CPI (U) tăng lên 4,1%, tăng từ 1,7% trong năm chỉ hai tháng. Nhưng sự điều chỉnh đó đã không được thực hiện cho đến tháng 3 năm sau, khi Fed tăng phạm vi mục tiêu chỉ một phần tư phần trăm lên 0,25%—0,50%, vào thời điểm đó, CPI(U) đã tăng ở mức 8,5% so với một năm trước đó .

Niềm tin sai lầm về vai trò của lãi suất

Các ngân hàng trung ương và toàn bộ cộng đồng đầu tư tin rằng mối quan hệ giữa giá cả và tiền chỉ bị chi phối bởi lãi suất, như các tài liệu chính sách của họ tiết lộ. Nói cách khác, để kiềm chế lạm phát, mà cơ sở gọi là tăng chỉ số giá tiêu dùng, điều hành lãi suất là công cụ chính, có thể là duy nhất. Nhưng trái ngược với ý nghĩa của bài phát biểu của Thống đốc được đề cập ở trên, có rất ít hoặc không có bằng chứng thực nghiệm nào hỗ trợ cho luận điểm này. Có thể cho rằng, ngoại lệ duy nhất là vào đầu những năm 1980, khi Chủ tịch Fed, Paul Volcker đã tăng lãi suất quỹ của Fed lên tới 19,5% — nhưng tôi sẽ giải quyết vấn đề này tiếp theo.

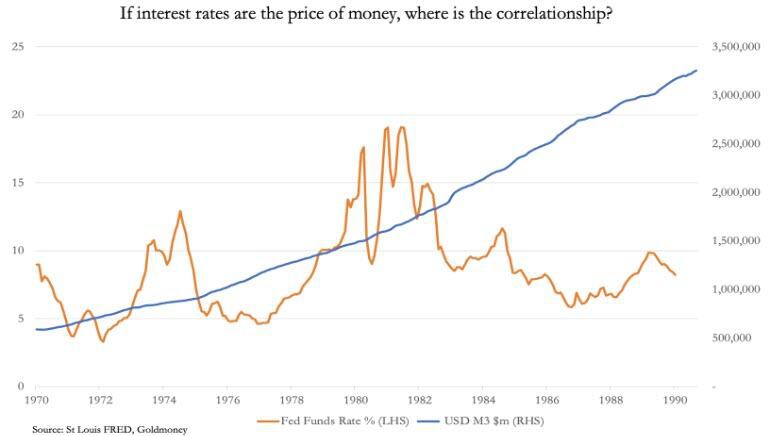

Bản thân bằng chứng thực nghiệm là không đủ - cần có một lời giải thích thích hợp. Câu chuyện của Volcker đã bỏ qua mối quan hệ thực tế giữa lãi suất và tín dụng, mà chúng ta chắc chắn có thể đồng ý là nhiên liệu thúc đẩy cả sản xuất và nhu cầu của người tiêu dùng và là mối quan tâm chính của các nhà tiền tệ. Mối quan hệ được thể hiện trong Hình 1.

Những kỳ vọng về giá cả tăng liên tục hình thành từ năm 1977 đã bị dập tắt vào đầu những năm 1980 bởi gần 20% Lãi suất Quỹ của Fed. Nhưng tín dụng được đo bằng M3 vẫn tiếp tục mở rộng không suy giảm—thậm chí còn tăng nhẹ tốc độ mở rộng để đáp ứng các khoản thanh toán lãi suất cao hơn. Kết luận duy nhất chúng ta có thể rút ra từ biểu đồ này là bất kể xu hướng lãi suất như thế nào, cung tiền vẫn tăng vọt.

...

Trong các nền kinh tế tiền tệ fiat mắc nợ cao, chỉ có thể có một kết quả: một khi một nền kinh tế rơi vào khủng hoảng, những nền kinh tế khác sẽ theo sau. Cái giá phải trả cho việc đẩy nhanh quá trình phá giá tiền tệ cũng sẽ dẫn đến việc phá hủy niềm tin của công chúng vào đồng tiền của họ. Và với tỷ lệ nợ cơ bản của chính phủ so với GDP là 112,6%, Hoa Kỳ với đồng đô la của mình sẽ bị mất ổn định cùng với các nước khác, bị sở hữu quá mức bởi người nước ngoài đã bắt đầu bán đô la và chuyển rủi ro sang tất cả các loại tiền tệ coi đồng đô la là đồng tiền dự trữ chính của nó.

Chỉ có thể kết luận rằng việc điều chỉnh theo thực tế thị trường có thể sẽ dữ dội hơn bất kỳ điều gì từng thấy trong những năm 1970.

CHI TIẾT : https://24hmoney.vn/posts/giam-phat....5a1859726.html

---------------------------------------

Liên Hệ hợp tác - Tư vấn đầu tư

Đầu tư hàng hoá thông qua Sở giao dịch Hàng hoá Việt Nam

Hợp pháp - Minh Bạch - Thanh khoản cao tiêu chuẩn quốc tế

- Mua bán 2 chiều LONG SHORT - Giao dịch T0 - Đòn bẩy 20 lần không lãi vay Margin - Liên thông 52 quốc gia

- Mobile/ z.a.lo: 033 796 8866

FB: https://www.facebook.com/namhanghoaphaisinh

Room vĩ mô: https://zalo.me/g/gmpqer090

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Similar Threads

-

Kinh nghiệm từ mọi cuộc khủng hoảng kinh tế

By VCT in forum Forex và Hàng hóaTrả lời: 0Bài viết cuối: 05-12-2022, 10:44 AM -

Nga đứng bên bờ khủng hoảng vốn ngoại

By tintucsukien in forum Thảo luận Tình hìnhTrả lời: 1Bài viết cuối: 11-04-2014, 09:44 AM -

Vàng lùi gần 1% trước nỗi lo giảm phát và khủng hoảng nợ

By tintucsukien in forum Thảo luận Tình hìnhTrả lời: 1Bài viết cuối: 27-06-2012, 08:19 AM -

Các dấu hiệu của một cuộc khủng hoảng kinh tế thứ 2 đã bắt đầu xuất hiện

By -BMW- in forum BlogTrả lời: 1Bài viết cuối: 21-08-2011, 06:57 PM

Trích dẫn

Trích dẫn

Bookmarks