Chủ đề: Kinh nghiệm đầu tư

-

21-01-2019 08:35 AM #1

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

-

Những thành viên sau đã cám ơn :

Clever8 (12-02-2019)

-

21-01-2019 08:38 AM #2

- Ngày tham gia

- Sep 2018

- Bài viết

- 8

- Được cám ơn 3 lần trong 2 bài gởi

Đã trải qua một năm chứng khoán khó khăn. Bds tăng một năm rất mạnh. Mình đầu tư chứng khoán rút ra kinh nghiệm gì không. Đây là những kinh nghiệm e rút ra được:

1. Chu kì đi xuống tuyệt đối k sử dụng đòn bẩy không thể hoàn trả. Tức k mượn,mượn lãi cao để đánh Ck chu kì nó đang thọc ngược xuống. Mua khi lên vẫn dễ hơn khi đang giảm xuống.

2. K nên lướt quá nhiều -chọn 1-2 con tiềm năng hơn. Dùng kinh nghiệm các năm trước chọn cổ chắc hơn. Nên có lượng tiền phòng bị để có thể lướt trên cp đo(nhưng phải chắc chắn là nó đi đúng nhận định).

3. Tiền là thứ có thể kiếm được. Kinh nghiệm là thứ phải trải qua. Nếu k bỏ tiền sẽ k bao giờ có kinh nghiệm. Và kinh nghiệm nhớ đời. Vẫn nghe mấy bác hô chết khủng hoảng nhưng chắc gì họ tốt với mình. Chả quái nào tốt với người chưa quen lắm đâu. Nhất là lo cho người lạ(chỉ có phật thật mới lo cho chúng sinh). Vẫn thích câu nói* hãy mất tiền đi-mức chấp nhận-vì đó là bài học để đời*.

4. Nếu không mất hiện tại. Tương lai chúng ta vẫn đi nghe phím hàng,k chịu học hỏi,tìm tòi. Một ngày nào đó chúng ta sẽ mất nhiều hơn bây giờ. Vì mọi thứ có chu kì lặp lại. Muốn hiện tại làm người khá-hay tương lai là người giàu tuỳ ở bạn...

5. Đầu cơ k sai-sai là bạn đầu cơ liên tục. Đầu tư k sai- sai ở bạn đầu tư sai cổ sai phương pháp.

6. Không bỏ hết vào một kênh đầu tư nhất định. Nên chia vốn ra 2-3 kênh đầu tư.

7. Không cháy không nản một ngày sẽ lấy lại được. Cổ phiếu nhóm ngành có tính chu kì nên nắm bắt được lên cũng rất nhanh....

Việc làm thời kì này k gì bằng nâng cao kiến thức kinh nghiệm. Thật ra một thị trường tốt không phải là lên. Mà là thị trường nhiều kiến thức kinh nghiệm. Mọi người tin đây là một kênh đầu tư(not cờ bạc). Nhiều người biết đến nhiều hơn(mua bán ít lại) thì thành thị trường tiềm năng.

-

-

25-01-2019 09:05 AM #3

- Ngày tham gia

- Sep 2018

- Bài viết

- 8

- Được cám ơn 3 lần trong 2 bài gởi

3 “bí kíp” sống sót trong downtrend

3 “bí kíp” sống sót trong downtrend

Các bác còn sống khỏe chứ

Bạn không cần trở thành cao thủ trên thị trường chứng khoán, nhưng ít nhất cần phải biết những kỹ năng cơ bản để sống sót qua “mùa đông”. Bài viết này chia sẻ 3 kỹ năng cơ bản nhất.

Xin trích lại một câu nói kinh điển của một cao thủ trên thị trường chứng khoán: “Bà con một vài năm đánh chứng trở lại đây chưa hiểu được downtrend có sức mạnh ghê gớm thế nào? Nó làm… câm nín mọi cao thủ!”.

1. KHÔNG sa đà vào những “món hời”

Nhà đầu tư luôn sợ mức giá cao và thích những món “có vẻ hời”. Hay bị hấp dẫn bởi những cổ phiếu vừa giảm giá mạnh. Bằng suy nghĩ rằng, “nó đã giảm đến thế rồi, làm sao giảm hơn được nữa!”. Tuy nhiên, thực tế chỉ ra rằng, những cổ phiếu giảm giá 30% từ đỉnh thường có xu hướng giảm đến 50%, thậm chí nhiều hơn. Trong vật lý, chúng ta gọi đó là “quán tính”.

Rất nhiều nhà đầu tư thất bại ngay trong những lần mua đầu tiên trên thị trường chứng khoán, do ưa thích những món “có vẻ hời”. Họ bị “ảo giác” chi phối, rằng cổ phiếu ABC từng có giá cao gấp 10 lần trong lịch sử. Điều đó không đồng nghĩa với việc nó sẽ lại quay lại mức giá gấp 10 lần như trước đây.

Tương tự, HSG (Tập đoàn Hoa Sen) trong ký ức của nhà đầu tư những năm trước, là một bluechip trên sàn. Mức giá thời kỳ đỉnh cao gần 50,000 đồng/cp, trước khi liên tục pha loãng vào năm 2015 – 2016. Cho đến nay, rất nhiều nhà đầu tư vẫn tin tưởng rằng Hoa Sen là cổ phiếu đầu ngành, và sẽ sớm quay trở lại thời kỳ hoàng kim, từ mức giá 7,000 đồng/cp.

2. “HIỂU”

Bạn không cần hiểu hết thị trường. Nó quá bao la và rộng lớn. Chỉ cần HIỂU cổ phiếu mà mình đang nắm giữ thôi. Hãy giữ lại trong danh mục những cổ phiếu mà bạn thực sự HIỂU. Chứ không phải giữ lại những mã mà thực sự TIẾC, không bán được. Việc HIỂU về một cổ phiếu sẽ giúp chúng ta tránh được rất nhiều cạm bẫy trong đầu tư.

Nếu bạn không đủ dũng cảm để nắm giữ một cổ phiếu (mà bạn HIỂU rõ) thì lại phải xem bạn hiểu nó đến đâu? Nhiều nhà đầu tư nói với chúng tôi rằng họ đã nghiên cứu rất kỹ về cổ phiếu XYZ. Nhưng họ thậm chí không biết được chủ doanh nghiệp là ai? Ngành nghề nào đang đem lại doanh thu – lợi nhuận chính? Cái mà họ nắm rõ, chỉ là diễn biến giá của cổ phiếu mỗi ngày, trên bảng điện tử, mà thôi.

3. Lắng nghe sai lầm của người khác

Ít nhất, nó giúp bạn tránh được việc mắc phải những sai lầm tương tự. Nếu việc lắng nghe người khác chia sẻ về sai lầm của họ không tốn quá 2 phút, hãy nghe họ nói. Vì có thể ngay ngày mai, bạn sẽ lặp lại sai lầm của ai đó đã mua HSG ở giá 40.

Linh Indicator

Fili

-

Những thành viên sau đã cám ơn :

trungdt (12-02-2019)

-

28-01-2019 10:08 AM #4

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

Kinh nghiệm đầu tư nghe ổn nhá..

-

28-01-2019 10:09 AM #5

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

Khi thị trường trải qua chuỗi giảm điểm kéo dài (có thể vài tháng), cổ phiếu vẫn tiếp tục bào mòn tài khoản nhưng mức độ giảm dần đều đặn theo ngày; Thanh khoản cũng thấp dần, phiên sau thấp hơn phiên trước thì nhiều khả năng thị trường đang tạo đáy dài hạn.

-

28-01-2019 10:09 AM #6

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

2. Với trường hợp giảm sâu bởi những thông tin tiêu cực, bất ngờ, mang tính chất ngắn hạn thì thị trường sẽ có vài ba phiên giảm mạnh với hàng loạt cổ phiếu giảm sàn.

Chỉ đến khi nào thị trường xảy ra phiên W/O (Wash out) hay còn có nghĩa là phiên rũ bỏ thì khi đó đáy ngắn hạn mới được hình thành và nhà đầu tư có thể tham gia một phần.

Đặc điểm phiên giao dịch này là sự hoảng loạn được tiếp diễn vào đầu phiên. Tuy vậy, lực cầu bắt đáy tăng vọt giúp nhiều cổ phiếu phục hồi và tăng điểm trở lại về cuối phiên. Thanh khoản phiên giao dịch này cũng ở mức cao so với trung bình 10 phiên gần nhất.

-

28-01-2019 10:10 AM #7

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

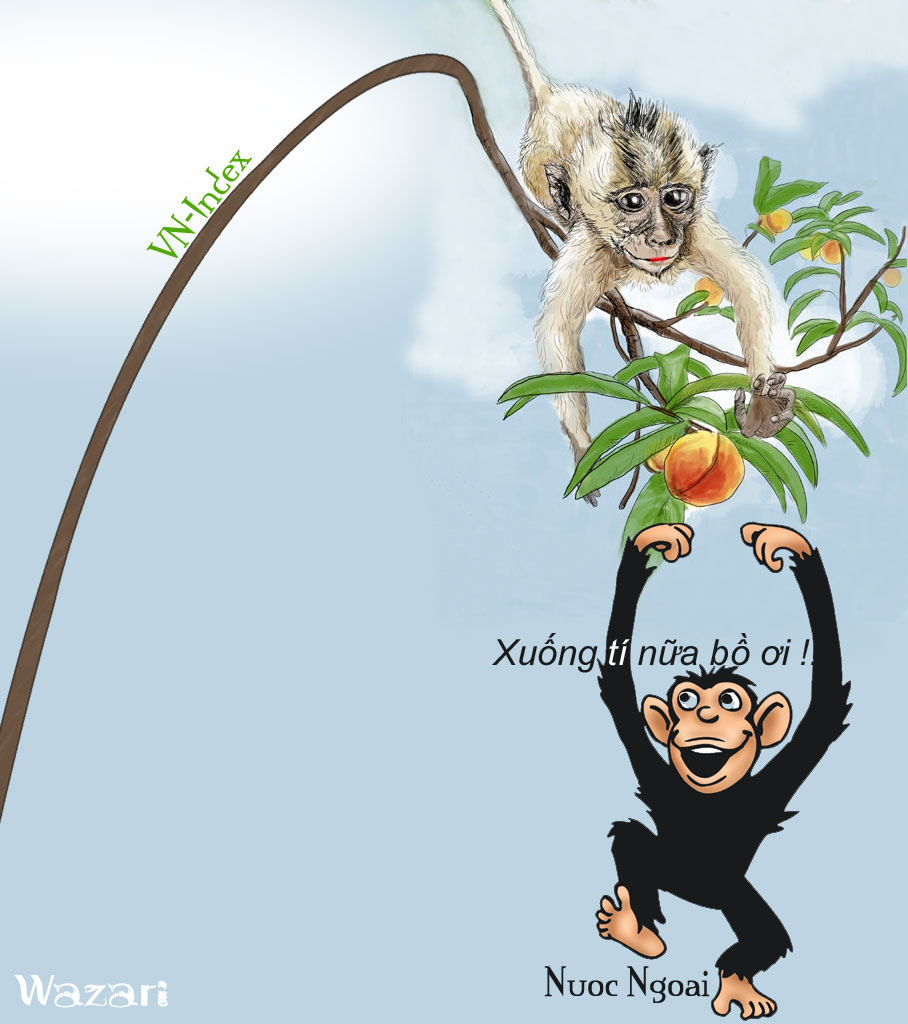

3. Khi thị trường tăng điểm nhờ các mã trụ hay phần nhiều nhờ nhóm Vn30, trong khi hầu hết các mã còn lại của thị trường đều giảm thì nhiều khả năng bong bóng có thể vỡ bất kỳ lúc nào. Những nhà đầu tư chỉ quan tâm tới Index rất dễ sập bẫy thị trường trong giai đoạn này.

-

28-01-2019 10:12 AM #8

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

4. Khi những tin xấu bất ngờ xảy đến như sự kiện Biển Đông (2014) hay Bầu Kiên (2012)….thì việc đầu tiên nhà đầu tư nên làm là phải giảm tối đa tỷ trọng nắm giữ cổ phiếu và không nên vội vã bắt đáy bởi thông thường thị trường sẽ mất rất nhiều thời gian để ổn định trở lại.

-

Những thành viên sau đã cám ơn :

tigeran (29-01-2019)

-

28-01-2019 10:14 AM #9

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

5. Nhà đầu tư nhỏ lẻ thường thất thế về mặt thông tin, tuy vậy họ có lợi thế so với nhà đầu tư tổ chức là có thể mua, bán cổ phiếu lúc nào cũng được. Do đó, nếu tận dụng ưu thế này để giao dịch theo các tổ chức hay còn gọi là “theo dấu chân của người khổng lồ” thì các nhà đầu tư sẽ hạn chế rủi ro trong quá trình đầu tư. Để nhận biết hành động của các “tay chơi lớn”, nhà đầu tư có thể dựa vào khối lượng giao dịch cũng như biến động của giá cổ phiếu.

6. Mua khi cổ phiếu bứt ra khỏi một nền tảng tích lũy (hay còn gọi là Break out) là phương pháp nhiều nhà đầu tư áp dụng. Đặc điểm phiên giao dịch này là khối lượng tăng vọt so với những phiên trước đó. Giá cổ phiếu cũng tăng mạnh, vượt lên trên nền tảng tích lũy đi ngang trước đó.

Phiên giao dịch này cho thấy sự đồng thuận của nhiều thành phần trên thị trường và do đó, rủi ro khi mua vào trong phiên giao dịch này sẽ giảm đáng kể.

-

28-01-2019 10:15 AM #10

- Ngày tham gia

- Feb 2011

- Bài viết

- 11

- Được cám ơn 2 lần trong 2 bài gởi

8. Không nên thần thánh hóa phân tích cơ bản (F.A) hay phân tích kỹ thuật (T.A) bởi vì mỗi phương pháp đều có những ưu, nhược điểm nhất định.

Trong khi F.A giúp nhà đầu tư xác định giá trị doanh nghiệp, tìm ra cổ phiếu tốt để đầu tư. Tuy vậy, nếu chọn sai thời điểm giao dịch thì khả năng thua lỗ sẽ rất cao.

Còn với T.A, phương pháp này giúp nhà đầu tư lựa chọn thời điểm tốt để mua cổ phiếu. Nhưng nếu chỉ đơn thuần sử dụng T.A thì nhà đầu tư sẽ dễ dàng mắc phải những “bẫy kỹ thuật” do nhà tạo lập giăng ra.

9. Trong bóng đá có câu: “Tấn công nhiều không ghi được bàn ắt sẽ bị thủng lưới” và điều này cũng khá tương đồng với những gì diễn ra trên TTCK. Trên thực tế, khi thị trường giao dịch giằng co liên tục quanh vùng kháng cự mà vẫn không thể bứt phá thì nhiều khả năng sự đảo chiều giảm điểm sẽ sớm diễn ra.

10. Không nên mất quá nhiều thời gian vào việc theo dõi bảng giá nếu bạn coi chứng khoán là một nghề tay trái hay một kênh đầu tư phụ bởi nó sẽ khiến bạn xao lãng những công việc thường ngày. Theo kinh nghiệm, những mốc thời gian đáng chú ý nhất trong phiên giao dịch thường từ 11h- 11h30 sáng; sau 14h đến hết phiên ATC.

Tuy vậy, nếu là một nhà đầu tư chuyên nghiệp thì thông thường họ sẽ dành hầu hết thời gian cho việc theo dõi diễn biến bảng điện, thu thập tin tức thị trường. Vì chỉ như vậy, những nhà đầu tư chuyên nghiệp mới có thể cảm nhận rõ từng nhịp đập thị trường và đưa ra những hành động kịp thời, chính xác.

-

Những thành viên sau đã cám ơn :

tigeran (29-01-2019)

-

29-01-2019 01:51 PM #11

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Tránh hiệu ứng bầy đàn

Tránh hiệu ứng bầy đàn

Hành vi của con người được tạo ra từ những quá trình học tập, nhưng nó chịu sự tác động của rất nhiều nhân tố nên không phải lúc nào hành vi cũng xảy ra một cách ổn định, mà nó có thể sẽ bị thiên lệch (biased) dưới ảnh hưởng của một nhân tố tác động nào đó, những sự thiên lệch này có thể sẽ tạo ra những kết quả bất thường trái với dự báo trước đó, và do đó làm kết quả đầu tư thực tế khác với những dự kiến ban đầu.

Trong trường hợp nhà đầu tư không thể tự mình đưa ra những lựa chọn đầu tư sáng suốt sẽ dễ chịu ảnh hưởng từ tác động của người khác, như lên mạng tra xem mọi người đánh giá thế nào về xu hướng thị trường, và cổ phiếu mình đang quan tâm, nhằm giúp bản thân tìm thấy cảm giác an toàn khi thấy mọi người đều hành động như vậy.

Ngoài ra, cũng cần nói đến “Hiệu ứng đàn cừu” trong đầu tư chứng khoán. Đây là là một loại hành vi phi lý trí, nó dùng để chỉ hành vi của một người tham gia đầu tư chịu ảnh hưởng của những nhà đầu tư khác, mô phỏng quyết sách của người khác hoặc quá chịu ảnh hưởng của dư luận, số đông khi người tham gia đầu tư ở trong môi trường thông tin không xác định, mà không cân nhắc đến những thông tin của chính bản thân mình.

Những hành động mang tính tâm lý như vậy, đôi khi giúp cho nhà đầu tư có những giao dịch thành công nhưng về lâu dài thì nó sẽ phá vỡ tất cả những kỷ luật, nguyên tắc đầu tư, và nguy hiểm hơn là làm tiêu tan tất cả các tài sản mà nhà đầu tư phải mất rất nhiều năm làm việc để tích luỹ

Chính vì thế, để luôn ở trạng thái cân bằng và không bị tâm lý chi phối trong các quyết định đầu tư, những nhà đầu tư chuyên nghiệp họ đã nghiên cứu rất sâu về tâm lý học, hoặc thậm chí có những chuyên gia tâm lý ở bên cạnh để luôn đưa ra những lời khuyên kịp lục. Một số lời khuyên sau đây sẽ giúp cho các nhà đầu tư tham gia thị trường có thể thoát khỏi những bẫy tâm lý, và xây dựng dần cho mình một chiến lược đầu tư phù hợp để kiếm lời trên thị trường tài chính:

Các vấn đề tài chính:

• Luôn chuẩn bị cho những tình huống xấu nhất có thể xảy ra. Không ai có thể dự đoán trước được tất cả những gì có thể xảy ra trong tương lai, nên khi đầu tư, bạn cần luôn có tâm lý chuẩn bị trước những huống xấu nhất có thể xảy ra, điều này giúp cho chúng ta có sẵn những kế hoạch B để hành động, khi chuyện không mong muốn xảy ra chúng ta cũng không bị động trong ngay cả tình huống tồi tệ này.

• Nhà đầu tư luôn giành chiến thắng trong các giao dịch không phải là người có thể kiếm được nhiều tiền về lâu dài, vì trong chứng khoán các chiến lược giao dịch sẽ khác nhau khi số vốn đầu tư khác nhau. Vốn càng lớn các giao dịch sẽ càng phức tạp hơn rất nhiều. Nhà đầu tư nhỏ có thể giành chiến thắng trong các giao dịch nhỏ, nhưng khi giao dịch lớn hơn đòi hỏi bạn phải có chuyên môn cao hơn

• Nhà đầu tư chưa bao giờ thua lỗ cũng không phải là người có thể kiếm được nhiều tiền về lâu dài, vì chính những nhà đầu tư này cũng chưa học được những bài học lớn của thị trường, nên nếu không chuẩn bị, có thể một lúc nào đó bạn sẽ phải trả giá với thị trường

• Hãy làm vì những giá trị tích cực được kỳ vọng chứ không phải vì điều đó ít rủi ro nhất. Tâm lý sợ rủi ro làm cho các nhà đầu tư không dám lựa chọn những cổ phiếu đang tăng để đầu tư, mà ngược lại họ lại chọn những cổ phiếu đang giảm để mua vào, điều này làm cho những khoản đầu tư của họ không thành công.

• Chỉ đầu tư full-margin khi bạn có đủ khả năng tài chính để trả nợ khi thị trường giảm. Một số nhà đầu tư kỳ vọng kiếm được lợi nhuận nhiều hơn nên sử dụng full-margin trong các khoản đầu tư, nhưng họ không chuẩn bị trước các tình huống của thị trường giảm giá, nên không có sự chuẩn bị về nguồn tài chính sau đó, nên khi tài khoản bị call-margin họ buộc phải bán cổ phiếu ra ngay vùng đáy, làm cho tài sản sụt giảm đi đáng kể, và rất khó hồi phục lại.

• Hãy nhớ đầu tư chứng khoán là một đầu tư lâu dài. Bạn có thể lời hay lỗ trong các lần giao dịch nhưng chuyện gì sẽ xảy ra về sau mới là điều quan trọng. Đầu tư chứng khoán, không phải là “một viên thuốc thần kỳ” giúp cho chúng ta trở nên giàu có một cách nhanh chóng, nó cần có thời gian để cho bạn tích luỹ và làm giàu. Nên đừng vì một, hai giao dịch lời, lỗ mà tâm lý trở nên hưng phấn hay bi quan. Mà hãy cố gắng theo đuổi một phương pháp đầu tư lâu dài, để có thể giúp bạn kiếm được tiền từ thị trường.

Chiến lược:

• Đừng đầu tư những cổ phiếu mà bạn không hiểu, hay thậm chí từng nhìn thấy nhiều người kiếm được nhiều tiền từ nó.

• Hãy tính khoản đầu tư của mình vào cổ phiếu khi tiền đầu tư vào nó chưa cao, điều này sẽ giúp bạn dễ dàng cắt lỗ và thoát khỏi những giao dịch sai lầm.

• Đừng lừa đảo. Những kẻ lừa lọc chẳng bao giờ thành công lâu dài.

• Hãy kiên định với những nguyên tắc của bạn.

• Bạn cần điều chỉnh nguyên tắc đầu tư khi động lực của thị trường thay đổi. Hãy linh hoạt hơn.

• Hãy kiên nhẫn và suy nghĩ kỹ.

• Nhà đầu tư có khả năng chịu đựng và tập trung cao độ sẽ giành chiến thắng.

• Hãy trở nên khác biệt. Thàng công không có công thức chung, mỗi nhà đầu tư cần phải có những nguyên tắc riêng cho mình.

• Hy vọng không phải là một kế hoạch hay.

• Đừng để mình mất sức. Tốt nhất nên hít một hơi dài, đi dạo hoặc dừng các giao dịch để đi ngủ. Khi bạn mệt mỏi với thị trường, là lúc bạn dễ mắc những giao dịch sai lầm vì tâm trí không còn đủ sáng suốt để phân tích.

Tiếp tục học hỏi:

• Hãy tự nâng cao hiểu biết cho bản thân. Hãy đọc sách và học hỏi từ người khác, những người đã trải nghiệm điều đó trước bạn.

• Hãy học bằng cách thực hành. Lý thuyết rất hay, nhưng chẳng gì có thể thay thế được kinh nghiệm thực tiễn.

• Học từ những người tài năng xung quanh bạn.

• Việc đầu tư thành công và kiếm được nhiều tiền không có nghĩa bạn là nhà đầu tư giỏi và bạn không cần phải học hỏi nữa. Có thể bạn thành công là nhờ may mắn. (Hãy nhớ về giai đoạn của thị trường năm 2006)

• Đừng ngại ngần xin tư vấn.

Văn hoá:

• Bạn đang muốn đầu tư. Để trở thành nhà đầu tư giỏi, bạn cần phải sống với nó và ngủ cũng mơ về nó.

• Đừng kiêu căng tự phụ. Đừng khoe khoang. Luôn có nhiều người tài giỏi hơn bạn.|

• Hãy thân thiện và kết bạn thật nhiều. Thế giới này rất nhỏ bé.

• Hãy chia sẻ những gì bạn học được cho người khác.

• Hãy tìm kiếm cơ hội ngoài lĩnh vực đầu tư chứng khoán. Bạn chẳng bao giờ biết được mình sẽ gặp ai, kể cả những người bạn mới hay những đối tác kinh doanh mới sẽ xuất hiện trong cuộc đời bạn.

• Hãy tận hưởng sự vui vẻ. Đầu tư chứng khoán chỉ thành công hơn khi bạn cố gắng làm điều gì đó cao hơn mục tiêu kiếm tiền.Trade what you see, not what you think!!!

-

Những thành viên sau đã cám ơn :

trungdt (12-02-2019)

-

15-02-2019 09:24 AM #12

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

-

Những thành viên sau đã cám ơn :

tradingpro8x (04-03-2019)

-

22-02-2019 01:21 PM #13

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

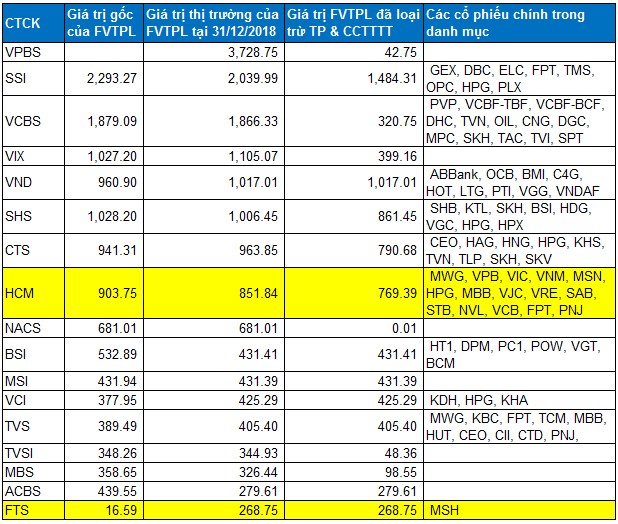

“Mặt trận” tự doanh sẽ gọi tên công ty nào?

“Mặt trận” tự doanh sẽ gọi tên công ty nào?

HSC trading tốt thật

https://vietstock.vn/2019/02/mat-tra...830-655160.htmTrade what you see, not what you think!!!

-

Những thành viên sau đã cám ơn :

tradingpro8x (04-03-2019)

-

26-02-2019 09:44 AM #14

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Kinh nghiệm của anh Vũ

Kinh nghiệm của anh Vũ

Thấy anh ấy phát biểu hay quá nên bắn lên đây để anh em học tập

https://www.youtube.com/watch?v=rp8AoL_tt9o

Cơ mà mấy ông tên VŨ thấy cũng khá nổi

Vũ Cafe (Trung Nguyên) - Ra tòa ly dị vợ

Vũ Tôn (HSG) - Làm dự án không được đang nằm chờ thời

Vũ Nhôm - Ra tòa chuẩn bị bóc lịchTrade what you see, not what you think!!!

-

Những thành viên sau đã cám ơn :

tradingpro8x (04-03-2019)

-

04-03-2019 02:07 PM #15

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

12 bí quyết của Michael Steinhardt

12 bí quyết của Michael Steinhardt

1. Đừng tin ai chỉ điểm, đừng tin vào bất cứ doanh nghiệp nào được "nghe hay", nhưng cũng đừng ác cảm với bất cứ công ty nào chỉ vì "lời đồn thổi", nếu quan tâm hãy trực tiếp bỏ thời gian nghiên cứu thật sự để đưa ra quan điểm của chính bản thân mình cũng như có được quyết định đầu tư đúng đắn. Đây là nguyên tắc đầu tiên và tối quan trọng được ông chia sẻ trong tạp chí Forbes số phỏng vấn ngài Michael Steinhardt.

2.Tất cả sai lầm nên xảy ra vào giai đoạn đầu đời. Các bài học cay đắng trong đầu tư tới càng đến sớm, sau này ta càng ít mắc sai lầm hơn.

3. Dù là mã cổ phiếu của doanh nghiệp có nền tảng cơ bản tốt tuy nhiên khi thị trường đi lên cổ phiếu chắc chắn sẽ đi lên, lưu ý là đa phần cổ phiếu đều đi theo xu hướng của thị trường. Ví dụ: hãy nhìn thực tế vào VNM để thấy cổ phiếu không chỉ đi lên trong một hay vài tháng mà bản chất cổ phiếu đã đi lên mạnh mẽ trong nhiều năm trước khi nó nổi tiếng và được nhiều người biết tới hơn.

4. Đừng tin vào bánh vẽ tương lai của công ty, hãy nhìn vào quá khứ, và đặc biệt hiện tại, hãy nhìn vào các báo cáo tài chính trong 3-5 năm gần đây nó tăng trưởng thế nào, quý vừa rồi ra sao, chúng ta cần những cổ phiếu đã qua sàng lọc tự nhiên. Hãygiành lợi thế cạnh tranh bằng kiến thức. Chìa khóa thành công của việc nghiên cứu là hãy thâu tóm càng nhiều kiến thức càng tốt, để bạn có thể trở thành người đầu tiên cảm nhận được một thay đổi lớn.

5. Phân tích kĩ thuật rất quan trọng tại thời điểm mua, nó cho chúng ta biết khi nào các nhà đầu tư lớn cần nó, khi nào thì sẽ tiết giảm cung hay kích cầu… Học hỏi thêm từ phân tích kĩ thuật là một điều không bao giờ phí phạm.

6. Nhà đầu tư nào không làm chủ được cảm xúc của mình thì không thể kiếm tiền từ hoạt động đầu tư.

7. Để giảm thiểu tỉ lệ rủi ro phá sản của các công ty, tiến hành đa dạng hóa danh mục đầu tư chứng khoán để tránh tình trạng "bỏ trứng vào chung một giỏ". Đối với ông, điều tối kị là dồn hết vốn liếng vào một cổ phiếu duy nhất mà chưa thực sự biết rõ thông tin hay tìm hiểu cặn kẽ về chúng.

8. Khi toàn bộ thị trường đang trong uptrend, xác suất lúc này sẽ có tới 70% các mã cổ phiếu sẽ đi lên theo thị trường, hãy mua khi thị trường đang trên đường đi lên chứ đừng mua khi thị trường đang cố đi xuống, xác suất để chiến thắng là rất thấp.

9. Đưa ra những quyết định đúng đắn cho dù với lượng thông tin không hoàn chỉnh, vì chúng ta sẽ không bao giờ có đủ tất cả thông tin mà mình cần. Vấn đề là quyết định thế nào với lượng thông tin hạn chế mà ta có.

10. Luôn tin vào trực giác của bản thân, thứ giống như một siêu máy tính ẩn giấu trong đầu. Đó là thứ có thể giúp ta đưa ra những quyết định đúng vào những thời điểm thích hợp nếu chính chúng ta cho nó cơ hội.

11. Đừng đầu tư nhỏ. Nếu có ý định đầu tư nghiêm túc, hãy chắc chắn rằng phần thưởng đủ hấp dẫn để xứng đáng với thời gian và công sức đổ vào một quyết định đầu tư.

12. Trong thế giới của đầu tư, không cần phải thể hiện mình bằng lời nói, việc kiếm được tiền từ thị trường chứng khoán đánh giá mức độ thành công cũng như trưởng thảnh rất nhiều. Nói kiệm lời và hãy bắt tay ngay vào thực hiện nếu chúng ta thật sự đam mê.

-

04-03-2019 07:06 PM #16

Junior Member

- Ngày tham gia

- Sep 2016

- Bài viết

- 62

- Được cám ơn 1 lần trong 1 bài gởi

PV Building đưa 17.5 triệu cổ phiếu lên sàn UPCoM

PBT tiền thân là CTCP Quản lý và Phát triển nhà dầu khí với vốn điều lệ là 55 tỷ đồng, đến 2011 Công ty đổi tên là CTCP Nhà và Thương mại Dầu khí (PV Building). Đến nay vốn điều lệ PBT đã tăng lên 175 tỷ đồng, trong đó phần vốn nhà nước chiếm 83.26% do công ty Lọc hóa dầu Bình Sơn (BSR) nắm giữ, BSR dự kiến thoái vốn bán bớt cổ phần tại PBT trong thời gian tới

PBT hoạt động tập trung vào 3 lĩnh vực chính: hoạt động sản xuất và kinh doanh các sản phẩm bao bì (bao nông sản PP lồng PE, bao PP tráng mảng, bao chứa xi măng KPK và bao PE 3 lớp), kinh doanh hạt nhựa PP và các loại hạt nhựa khác, cung cấp vật tư cho BSR, dịch vụ hậu cần cho Nhà máy Lọc dầu Dung Quất và các đơn vị khác.

Trong 6 tháng đầu năm 2018, PBT ghi nhận doanh thu thuần là 322 tỷ đồng, lợi nhuận sau thuế ở mức 8.8 tỷ đồng. Tổng giá trị tài sản đến ngày 30/06/2018 là 249 tỷ đồng tăng nhẹ 4% so với hồi đầu năm.

Trong năm qua, PBT đã phát huy tối đa công suất vận hành của dây chuyền sản xuất hiện có của nhà máy bao bì, mở rộng thị trường, tìm kiếm các đối tượng khách hàng mới…

-

09-03-2019 05:03 PM #17

[THẢO LUẬN ĐẦU TƯ] NHỮNG ẢO TƯỞNG SAI LẦM PHỔ BIẾN VỀ CHỨNG KHOÁN

---------------------------------------------

1. MỨC LỢI NHUẬN KỲ VỌNG

Gần đây, khi tham gia một bữa tiệc, có một người quen đã bước đến và hỏi chúng tôi (cùng một số người bạn trong ngành) một câu rất chân tình: “Trong đầu tư chứng khoán, các cậu kỳ vọng mức lãi suất trung bình bao nhiêu một năm?” Với bầu không khí vui vẻ mọi người ai cũng trả lời rất hào hứng, tuy nhiên trong đó có những câu trả lời khiến chúng tôi “giật cả mình”. Người thì nói: “200%/năm, như vậy mới đáng để đầu tư”. Có người lại nói: “Năm sau phải gấp đôi năm trước (tức 100%), nếu không đầu tư cái khác còn hơn”,... Chúng tôi cũng đã từng nghiên cứu về đề tài này trước đây, và đủ để có một cái mốc để so sánh, đó là về sự nghiệp của người được cho là nhà đầu tư vĩ đại nhất, tỷ phú Warren Buffett. Trong những năm đầu khởi nghiệp, thành tích công ty hợp danh do Buffett lập ra (tức Buffett Limited Partnership) đạt mức lợi nhuận trung bình là khoảng 30%/năm (trong giai đoạn 1957 – 1969). Còn trong giai đoạn thành lập công ty Berkshire Hathaway, mức lợi suất trung bình mà công ty này đem lại là khoảng 23%/năm (kéo dài khoảng 50 năm). Chỉ với những con số này đã khiến một người như Buffett trở thành một trong những tỷ phú giàu nhất hành tinh. Nghĩ đến đây, chúng tôi bỗng thấy chột dạ, và tự hỏi: “Nói vậy là mình đang được ngồi cạnh các siêu tỷ phú, những người sẽ giàu nhất cái dải ngân hà này trong tương lai rồi”.

Thực sự có những năm thị trường chứng khoán có thể mang lại mức tăng trưởng rất cao, tuy nhiên có những năm thì ngược lại. Nếu bình quân ra theo năm, trong dài hạn, khoảng lợi nhuận khoảng 20%/năm đã là một con số rất đáng để ghen tị rồi, và đủ để khiến cho bạn trở nên giàu có. Hình dùng đơn giản, với mức lợi nhuận 20%/năm từ chứng khoán, được duy trì trong khoảng 3 năm rưỡi, bạn đã có thể tăng gấp đôi số vốn hiện tại của mình. Nói cách khác, nếu giờ bạn có 5 tỷ, được đầu tư với lợi nhuận 20%/năm trong 3 năm rưỡi, thì bạn sẽ có 10 tỷ. Trong khi đó, nếu gửi ngân hàng với lãi suất khoảng 7%/năm thì bạn sẽ mất tới khoảng chừng 10 năm để gấp đôi số vốn. Vậy thì liệu con số lợi nhuận như vậy đã xứng đáng để đầu tư vào chứng khoán hay chưa?

----------------------------------------------------------------------------

2. ĐẦU TƯ GIỎI LÀ MUA XONG GIÁ SẼ TĂNG LIỀN

Có một ảo tưởng sai lầm không kém phần phổ biến khác của các “nhà đầu tư” hiện nay đó là đánh giá khả năng đầu tư qua việc giá cổ phiếu có tăng lên liền sau khi mua vào hay không. Dường như tâm lý muốn trở thành tỷ phú trong ngắn hạn đã tạo ra cho họ suy nghĩ rằng lấy biến động giá trong vài tháng, vài tuần, hay thậm chí vài ngày sẽ là chuẩn mực tốt nhất để đo lường chất lượng của hoạt động đầu tư, theo kiểu “tăng giá là giỏi, giảm là dở”. Nói về vấn đề này, một huyền thoại đầu tư khác của làng đầu tư giá trị là Peter Lynch (người từng quản lý rất thành công quỹ Magenllan với việc không có năm nào thua lỗ, và chiến thắng chỉ số S&P 500 của Mỹ trong vòng 11 năm), sau khi đúc rút lại kinh nghiệm đầu tư trong cuộc đời mình đã chia sẻ: “Nếu bạn mua cổ phiếu chỉ vì nghĩ rằng một năm sau nó sẽ tăng giá, thì cũng giống như bạn đang tung một đồng xu vậy”. Bên cạnh đó, ông cũng chia sẻ thêm về sự vận động của giá: “Trong ngắn hạn, thị trường có thể biến động ngẫu nhiên. Tuy nhiên về dài hạn, đường giá sẽ vận động cùng chiều với đường giá trị của nó”. Vậy nên, như đã đưa ra lời khuyên trong bài viết đầu tiên được đăng trên trang của chúng tôi, đầu tư luôn cần thời gian.

--------------------------------------------------

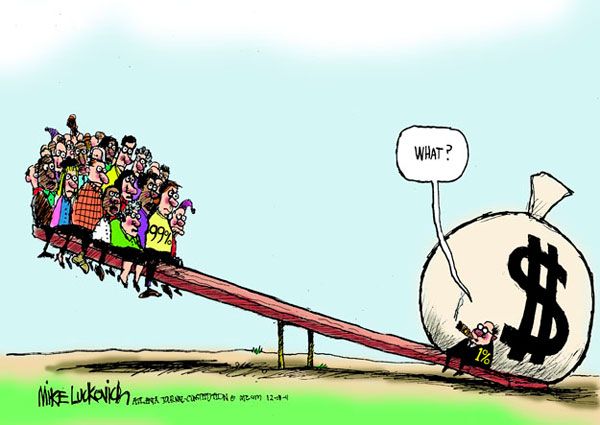

3. CHỨNG KHOÁN LÀ ĐÁNH BẠC

Đây cũng là một góc nhìn “thú vị” mà chứng khoán đem lại đối cho nhiều người, đặc biệt là những người đã từng có những “hồi ức không vui” với lĩnh vực này. Ngay bây giờ, không chỉ những người đang đứng ngoài cuộc, mà kể cả một số “nhà đầu tư” trong cuộc, hay thậm chí một số nhân viên trong ngành chứng khoán cũng có những cảm thán đại loại như: “Thị trường chứng khoán là một canh bạc lớn”. Kỳ lạ thay, theo quan sát của chúng tôi, những người càng khăng khăng giữ quan niệm này thì họ càng đầu tư họ lại càng thua lỗ, luôn ở trong trạng thái nơm nớp lo sợ, không có được “giấc ngủ ngon cho nhà đầu tư cẩn trọng”. Hãy nhớ rằng: trên thị trường chứng khoán quả thực có không ít người đang đánh bạc, tuy nhiên bản chất chứng khoán không phải là một canh bạc. Mỗi một cổ phiếu cũng không phải là tờ vé số, mà đằng sau đó là câu chuyện của cả một doanh nghiệp, và hãy học cách mua cổ phiếu với tâm thái là mình muốn sở hữu doanh nghiệp đó chứ không phải vì biến động cung cầu trong ngắn hạn. Đừng vì một số quan điểm đầu tư sai lầm, hay “đầu cơ mà cứ tưởng mình đang đầu tư”, để rồi có nhận định lệch lạc rằng chứng khoán chính là đánh bạc.

-------------------------------------------------------

4. ĐẦU TƯ CHỨNG KHOÁN THẬT DỄ

Bằng cách này hay cách khác, hiện nay chúng ta đang cùng chứng kiến một sự thực là có ngày càng nhiều người tham gia vào thị trường chứng khoán. Rất nhiều người, dựa vào một vài người bạn trong ngành của mình, sử dụng khoản tiền tiết kiệm từ mồ hôi và công sức lao động của mình để dấn thân vào con đường chứng khoán, và không ít người đã phải... thua lỗ. Điều này âu cũng là dễ hiểu, vì đầu tư cũng như kinh doanh, phải có những am hiểu nhất định về nó thì mới có thể làm tốt được. Nếu bạn nghĩ rằng đầu tư là chỉ cần nghe theo người khác thôi thì thật sai lầm, đặc biệt là khi người đó không chịu trách nhiệm liên đới gì với lợi nhuận trên tài khoản của bạn. Dám chắc rằng, nếu không có đủ kiến thức, kinh nghiệm chuyên môn, và một khoảng thời gian cần thiết dành cho việc nghiên cứu đầu tư thì chắc chắn bạn sẽ gặp rắc rối với những khoản đầu tư đó, hay nói cách khác là đầu tư không hiệu quả. Nó cũng giống với điều mà Warren Buffett từng chia sẻ: “Đầu tư không phức tạp, tuy nhiên cũng không phải là dễ dàng gì” (“Investing is simple, but not easy”).

#TrueValueCapitalXem thêm nhiều bài viết về đầu tư giá trị hơn tại fanpage facebook: https://www.facebook.com/truevaluecapital

-

11-03-2019 08:43 AM #18

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

-

11-03-2019 08:47 AM #19

- Ngày tham gia

- Aug 2018

- Bài viết

- 42

- Được cám ơn 2 lần trong 2 bài gởi

Warren Buffett và George Soros đều khởi nghiệp từ hai bàn tay trắng và họ cùng làm nên những gia tài trị giá hàng chục tỷ đô la chỉ bằng việc đầu tư.

Tuy nhiên, sự nghiệp của hai người lại trái ngược và mâu thuẫn với nhau như mặt trăng mặt trời. Buffett dùng tiền mặt để mua những doanh nghiệp được định giá thấp hơn đáng kể so với giá trị thực của chúng hoặc những doanh nghiệp tuyệt vời và rồi sở hữu chúng vĩnh viễn; còn Soros nổi tiếng nhờ những vụ mua bán khống lồ và chớp nhoáng tại các thị trường tiền tệ.

Vậy giữa 2 con người trái ngược và đầy tài năng này có thể tồn tại những điểm chung nào?

• Cả Warren Buffett và George Soros đều phản đối việc đa dạng hóa danh mục đầu tư.

• Cả hai đều sẽ nói với bạn rằng việc dự đoán động thái tiếp theo của thị trường hay của nền kinh tế gần như vô ích trong đầu tư.

• Cả hai cùng không tập trung hết vào việc tìm kiếm lợi nhuận từ các vụ đầu tư, mà thực tế động lực chính của họ là phát triển bản thân.

• Họ cũng không tin rằng để có lợi nhuận lớn thì nhất thiết phải chấp nhận rủi ro lớn. Họ coi việc bảo toàn vốn là một đức tin.

• Cả Buffet và Soros đều cho rằng trong đầu tư, số lần quyết định đúng không quan trọng bằng việc khi bạn đúng thì bạn kiếm bao nhiêu tiền và khi bạn sai thì bạn mất bao nhiêu.

• Cả hai đều ủng hộ việc ít đắt cược và sẽ đặt cược rất lớn nếu thấy một cơ hội đầu tư thực sự hấp dẫn.

• Cả hai đều thừa nhận việc bản thân mắc sai lầm là điều khó tránh khỏi, họ dũng cảm chấp nhận sai lầm và đúc rút từ nó.

• Và cuối cùng thì họ đều không đọc tất cả những bài nghiên cứu, báo cáo... mà các công ty chứng khoán công bố!

Dĩ nhiên bạn và 2 siêu phẩm phía trên là 3 cá thể hoàn toàn khác biệt. Bạn không thể coppy nguyên những gì họ làm. Tuy nhiên chúng ta phải đồng ý rằng: Có nhiều con đường để dẫn đến thành công, nhưng nếu như những con đường đó giao nhau tại một số điểm thì ắt những điểm đó chúng ta phải chú ý nếu chúng ta muốn tìm ra một con đường thành công cho riêng mình.

-

Những thành viên sau đã cám ơn :

tradingpro8x (26-03-2019)

-

21-05-2019 02:00 PM #20

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Bài học xương máu từ tam quốc diễn nghĩa

Bài học xương máu từ tam quốc diễn nghĩa

1. Kinh nghiệm của Lưu Bị cho ta thấy, CEO hoàn toàn có thể bắt đầu từ việc bán hàng vỉa hè.

2. Kinh nghiệm của Gia Cát Lượng cho ta thấy: Đôi khi vào doanh nghiệp tư nhân còn có đất phát triển hơn vào doanh nghiệp nhà nước.

3. Kinh nghiệm của Lã Bố cho ta thấy: Nhảy việc quá nhiều sẽ dẫn đến không còn ông chủ nào dám nhận.

4. Kinh nghiệm của Bàng Thống cho ta thấy: Vẻ ngoài xấu xí quá sẽ ảnh hưởng đến hiệu quả khi đi phỏng vấn xin việc.

5. Kinh nghiệm của Mã Tốc cho ta thấy: dù những chuyên ngành có học tanh tưởi đến đâu thì chưa chắc đã có ích khi làm việc thực tế.

6. Kinh nghiệm của Dương Tu cho ta thấy: Trong công việc , nếu luôn tỏ ra cao minh hơn lãnh đạo, tất sẽ chết thảm.

7. Kinh nghiệm của Tào Tháo cho thấy: Muốn làm ăn được trên thị trường, trước tiên phải đề cao chính sách của Nhà nước. Muốn làm doanh nghiệp của mình lớn mạnh thì phải không ngừng hợp nhất các doanh nghiệp khác vào và đè bẹp các hộ kinh doanh cá thể.

8. Từ cuôc đời của Đại Kiều, Tiểu Kiều có thể rút ra, đàn ông vừa có tiền, vừa có tài, vừa đẹp trai thường sẽ không thể cùng bạn đi tới cuối cuộc đời.

9. Từ gia đình Tư Mã ta thấy: đi làm thuê cho người khác, chẳng thà tự mở công ty cho riêng mình.

10. Cuộc đời của Hoàng Trung cho ta thấy: tuổi tác không thành vấn đề, quan trọng là thực lực. Đừng coi thường nhân viên già. Đôi khi họ làm còn tốt hơn nhân viên trẻ.

11. Kết cục của Trương Phi cho ta thấy: Phải đối xử tốt với nhân viên, nếu chỉ suốt ngày đè nén áp bức, chắc chắn sẽ phải chịu hậu quả, họ có thể bỏ việc tập thể hoặc nhảy việc.

12. Từ câu chuyện ba lần tới lều tranh, ta thấy: một người có bằng cấp hay kinh nghiệm làm việc hay không không quan trọng, cái chính là phải biết tự quảng cáo bản thân mình, nâng cao danh tiếng của mình, đến lúc đó tự dưng có người tìm đến nhà, mời đi làm với mức lương cao, đồng thời cũng không được quên làm bộ làm tịch để nâng cao giá trị bản thân mình.

13. Kinh nghiêm của Trần Cung cho ta thấy: ông chủ muốn tìm nhân viên tốt đã khó, nhân viên muốn tìm ông chủ tốt để cống hiến còn khó hơn.

14. Kinh nghiệm của Hoa Đà cho ta thấy: chỉ có kỹ năng chuyên ngành thôi chưa đủ. Quan trọng là phải được nhà nước chứng nhận, đủ giấy tờ hợp pháp, phải qua được những thí nghiệm lâm sàng. Những phòng mạch tư nhân hay thầy thuốc rong nói chung không thể tin được.

15. Câu chuyện Tào Tháo mời Từ Thứ cho ta thấy: trong cuộc cạnh tranh khốc liệt tìm nhân tài, có thể không từ một thủ đoạn nào cả. Cho dù mời người đó đến công ty ăn lương không, chẳng phải làm gì cả, còn hơn là để anh ta làm việc cho đối thủ, ảnh hưởng đến tiền đồ của công ty mình.

16. Kinh nghiệm của Mã Siêu cho ta thấy: Nếu không tự kinh doanh được một mình thì tốt nhất nên tìm ông chủ nào đó mà làm công.Trade what you see, not what you think!!!

-

Có 2 thành viên đã cám ơn tigeran :

huumanh289 (03-02-2022), trungdt (27-05-2019)

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Similar Threads

-

Học nhanh Kiến thức và kinh nghiệm đầu tư chứng khoán - Đầu tư tăng trưởng CANSLIM

By havt11186 in forum Kiến thức Chứng khoánTrả lời: 0Bài viết cuối: 03-10-2018, 04:23 PM -

Kinh nghiệm đầu tư chứng khoán

By hatrungck in forum Kiến thức Chứng khoánTrả lời: 5Bài viết cuối: 26-02-2013, 09:40 AM -

Kiến thức và kinh nghiệm đầu tư

By Trum giao dich co phieu in forum Kiến thức Chứng khoánTrả lời: 1Bài viết cuối: 07-12-2009, 05:02 PM -

Kinh nghiệm đầu tư CK tại TTCKVN

By Utor in forum CLB Chứng khoánTrả lời: 0Bài viết cuối: 25-01-2007, 12:44 PM

Trích dẫn

Trích dẫn

Bookmarks