Chủ đề: Nợ xấu được giấu như thế nào?

Threaded View

-

05-12-2012 09:36 AM #1

Nợ xấu được giấu như thế nào?

Nợ xấu được giấu như thế nào?

Có nhiều lý giải khác nhau về sự chênh lệch các con số nợ xấu của ngân hàng. Tuy nhiên, chính lãnh đạo Ngân hàng Nhà nước cũng thừa nhận tình trạng giấu nợ của các tổ chức tín dụng (TCTD). Thực tế này cùng với khó khăn trong việc xử lý nợ xấu chẳng khác nào là các ngân hàng đang nuôi bệnh ung thư trong cơ thể vốn đã không khỏe mạnh.

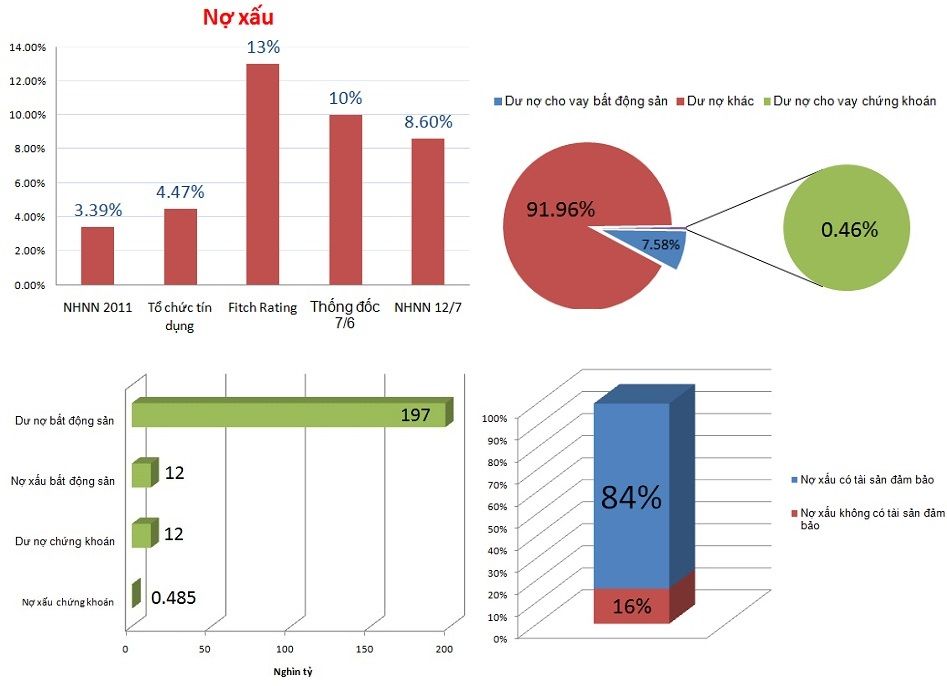

Hiện con số nợ xấu theo công bố của NHNN (202.000 tỷ đồng – chiếm 8,6% tổng dư nợ) thì nó lớn gấp 2 lần con số thống kê của các tổ chức tín dụng (117.000 tỷ đồng – chiếm 4,47% tổng dư nợ). Điều đó cho thấy không ít các tổ chức tín dụng đã không minh bạch, thậm chí cố tình che giấu nợ xấu. Có khoảng 85.000 tỷ đồng không được các tổ chức tín dụng đưa vào nợ xấu. Cũng có nghĩa từng ấy nợ xấu chưa được trích lập dự phòng rủi ro. Đó là chưa kể việc phân loại nợ xấu của Việt Nam hiện còn cách khá xa so với chuẩn quốc tế, chủ yếu dựa vào các định lượng về số ngày quá hạn trả nợ đơn thuần nên chưa chính xác. Thậm chí, nếu căn cứ báo cáo của các TCTD thì không TCTD nào có nợ xấu quá cao và còn đều có lãi, nhưng khi NHNN thực hiện kiểm tra lại phát hiện có TCTD nợ xấu trên 30% hay cao hơn. Đau đớn thay có TCTD mất cả vốn điều lệ.

Vì sao ngân hàng phải lách quy định phân loại nợ xấu?

Nợ xấu là một chỉ tiêu quan trọng để đánh giá chất lượng tín dụng của các ngân hàng, từ đó có thể thấy được sức khỏe tài chính, kỹ năng quản trị rủi ro… của ngân hàng đó. Do đó, việc kiểm soát tỷ lệ nợ xấu tốt có thể giúp ích rất nhiều cho TCTD, chẳng hạn như:

• Khách hàng tin tưởng hơn vào chất lượng hoạt động, quản lý của ngân hàng. Từ đó sẽ giúp đảm bảo hoạt động ổn định và gia tăng thêm khách hàng, mở rộng kinh doanh dễ dàng hơn hay thu hút được sự quan tâm của nhà đầu tư nhờ báo cáo tài chính lành mạnh.

• Giảm bớt chi phí trích lập dự phòng, đảm bảo lợi nhuận kinh doanh đạt mục tiêu, làm vui lòng cổ đông và cấp quản lý nhận được các khoản chia thưởng hấp dẫn.

Nợ xấu được làm đẹp như thế nào?

• Đảo nợ.

Đảo nợ là một trong những cách được áp dụng khá phổ biến. Hình thức này sẽ được áp dụng khi khách hàng vẫn còn khả năng “xoay sở” đủ số tiền để trả nợ gốc khi đáo hạn, rồi sau đó ngân hàng sẽ nhanh chóng giải ngân trở lại, giúp “châu về hợp phố”. Dễ hiểu hơn thì “đảo nợ”, tức là cho vay mới để trả nợ cũ. Như vậy tổng dư nợ không thay đổi song thời điểm phát sinh khoản vay có thể thay đổi, kéo theo thời điểm trả nợ cũng thay đổi.

Do đó có khoản nợ để nguyên sẽ xếp vào loại nợ quá hạn, nợ xấu. Vì cho vay đảo nợ nên món nợ được nâng lên trở thành nợ nhóm 1. Nghĩa là bảng cân đối tài sản sẽ “sạch sẽ” và các tổ chức tín dụng cũng không phải trích lập dự phòng rủi ro, giúp cải thiện các con số về lợi nhuận. Có trường hợp lại đi lòng vòng. Không cho doanh nghiệp A vay để đảo nợ, mà cho doanh nghiệp B vay, sau đó doanh nghiệp A lấy khoản tiền vay của B để đảo nợ và ngân hàng hạch toán khoản nợ xấu sang cho doanh nghiệp B.

Khoản nợ xấu đã được chuyển cho khách hàng mới, mặc dù tình trạng nợ xấu không thay đổi. Cho vay đảo nợ khiến nợ xấu không phản ánh đúng thực chất. Công nghệ “làm sạch nợ xấu” chỉ là một thủ thuật không làm đẹp tính minh bạch mà nó còn xấu đi.

• Cơ cấu lại nợ vay.

Một cụm từ cũng thường được dùng trong thời gian gần đây là cơ cấu lại nợ vay. Đây là việc ngân hàng điều chỉnh kỳ hạn trả nợ hoặc gia hạn nợ cho khách hàng. Với việc cơ cấu lại nợ vay này thì ngân hàng cũng không cần phải điều chỉnh tăng nhóm nợ lên mức xấu hơn (và do đó phải áp dụng tỷ lệ dự phòng cao hơn) đối với các khoản vay không được hoàn trả đúng hạn. Nói cách khác thì đây cũng là một cách thức để ngân hàng không phải tăng ghi nhận nợ xấu trên sổ sách kế toán.

Về nguyên tác thì cơ cấu lại nợ là điều hoàn toàn hợp lý nhằm giúp khách hàng vượt qua giai đoạn khó khăn, điều chỉnh kỳ hạn trả nợ một cách hợp lý. Nhưng nếu như trong quá trình cơ cấu lại nợ, các NHTM thực hiện mà không đánh giá kỹ khả năng trả nợ đầy đủ gốc và lãi đúng hạn của khách hàng, chỉ thực hiện giải quyết vấn đề khó khăn trả nợ trước mắt cho khách hàng thì điều này sẽ làm gia tăng thêm rủi ro hệ thống NHTM. Tỷ lệ nợ xấu thấp nhưng thực tế đã ở một mức cao hơn rất nhiều do khách hàng được cơ cấu nợ. Khi cơ cấu nợ cho khách hàng như vậy, nợ lãi có thể được nhập vào nợ gốc và điều này sẽ làm tăng thêm dư nợ vay của NHTM nhưng thực tế, dòng tiền lại chưa hề quay về với NHTM.

• Lách nợ xấu bằng việc mua trái phiếu doanh nghiệp.

Một hình thức cho vay nhưng tránh được việc phải trích lập dự phòng nợ xấu là mua trái phiếu doanh nghiệp. Mặc dù hiện nay các khoản mua trái phiếu doanh nghiệp vẫn bị tính chung vào tăng trưởng tín dụng, nhưng điều này không thực sự quan trọng. Nhiều ngân hàng sẵn sàng hoán chuyển các khoản vay tín dụng thành mua trái phiếu doanh nghiệp. Trái phiếu doanh nghiệp vẫn chịu quy định trích lập dự phòng nhưng chỉ dưới dạng đầu tư và giúp ngân hàng tránh khỏi bị “mang tiếng” phát sinh nợ xấu dù vẫn ảnh hưởng đến lãi lỗ.

• Thành lập liên minh tài chính.

Câu kết xây dựng các công ty liên kết (không nắm cổ phần chi phối), các công ty cùng hệ thống và chuyển các khoản nợ xấu qua các công ty này thông qua các hợp đồng đầu tư, góp vốn, ủy thác, mua bán nợ... Đây là cách thường được dùng để che giấu những khoản đầu tư thua lỗ, tránh phải trích lập dự phòng.

Các liên minh ngân hàng này giải ngân lòng vòng giữa các khách hàng có mối quan hệ liên minh với nhau mục tiêu giúp các khách hàng này có dòng tiền để trả nợ. Nếu một khách hàng trong “liên minh” có nguy cơ bị nợ quá hạn hoặc nghiêm trọng hơn là bị nợ xấu, để giúp khách hàng này tránh phải chuyển nhóm nợ, nhiều NHTM có thể cho một doanh nghiệp khác hoặc cá nhân khác trong “liên minh” vay để giúp khách hàng này dùng tiền vay trên trả nợ. Bằng cách này, tuy dư nợ của NHTM với “liên minh” khách hàng trên thực tế không thay đổi, nhưng nợ vẫn được đảm bảo đủ tiêu chuẩn, và không phải trích dự phòng.

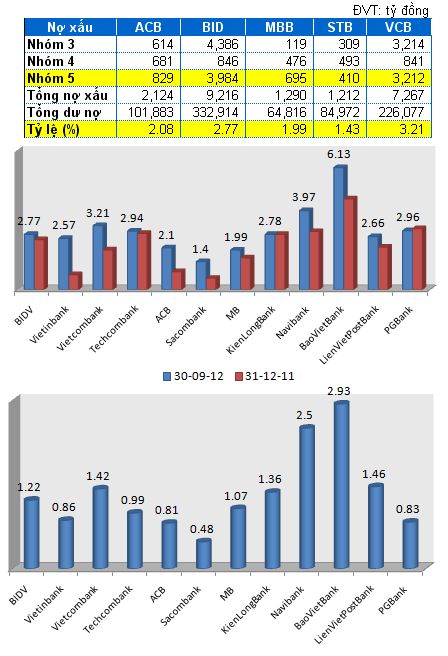

Một vài hình ảnh về nợ xấu của các ngân hàng tính đến hết quý 3/2012

Với hàng loạt các chiêu thức lách nợ xấu như hiện nay thì rõ ràng việc ghi nhận đúng thực trạng nợ xấu tại các TCTD là một thách thức không nhỏ đối với các cơ quan chức năng, còn có lẽ đối với anh em thường dân chúng ta thì "botay.com" với những con số thực về nợ xấu.

tranngocbauskype: trunghieuffb

phone: 0943.688.088

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Similar Threads

-

Nhiều “ma thuật” để giấu nợ xấu

By tintucsukien in forum Thảo luận Tình hìnhTrả lời: 1Bài viết cuối: 25-10-2012, 09:59 AM -

TCTD không được cho vay mới để trả nợ cũ nhằm che giấu nợ xấu

By tintucsukien in forum Thảo luận Tình hìnhTrả lời: 3Bài viết cuối: 21-06-2012, 07:50 PM -

Thuế thu nhập cá nhân mới sẽ được tính như thế nào?

By ali3 in forum Nhận định Thị trườngTrả lời: 0Bài viết cuối: 04-03-2011, 04:44 PM -

Cổ tức được chia như thế nào?

By quoctu in forum Kiến thức Chứng khoánTrả lời: 6Bài viết cuối: 28-04-2009, 01:00 PM

Trích dẫn

Trích dẫn

Bookmarks