Chủ đề: Bài 8: TÍCH LUỸ VÀ PHÂN PHỐI

Hybrid View

-

30-09-2009 03:12 PM #1

- Ngày tham gia

- Jun 2009

- Bài viết

- 30

- Được cám ơn 24 lần trong 10 bài gởi

Bài 8: TÍCH LUỸ VÀ PHÂN PHỐI

§ 1. KHÁI NIỆM

Bài 8: TÍCH LUỸ VÀ PHÂN PHỐI

§ 1. KHÁI NIỆM

Khi tìm hiểu “Khối lượng giao dịch” (Bài 7), chúng ta đã làm quen với các mối liên hệ giữa khối lượng giao dịch với hình thái thị trường, xu hướng thị trường và sự biến động giá cả.

Bài này giới thiệu một khía cạnh khác của sự liên quan giữa khối lượng và giá cả qua chủ đề “Tích luỹ và phân phối”. Đó là những kiến thức cơ bản giúp ta tìm hiểu thêm thị trường, đồng thời hiểu được sâu sắc một số chỉ số rất quan trọng trong phân tích kỹ thuật – chỉ số lưu lượng tiền (MFI), chỉ số cân bằng khối lượng (OBV).

I. NGÀY TÍCH LUỸ VÀ NGÀY PHÂN PHỐI

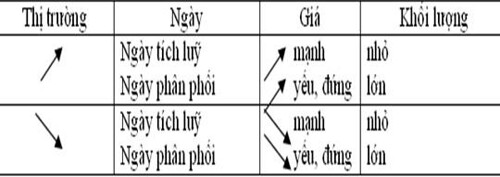

Trong xu thế tăng/giảm của thị trường sẽ có ngày tích luỹ và ngày phân phối thể hiện qua khối lượng và giá cả.

- Khi thị trường tăng giá:

-Giá tăng mạnh

-Khối lượng giao dịch nhỏ

Ngày phân phối:

-Giá tăng yếu (hoặc đứng giá)

-Khối lượng giao dịch lớn

- Khi thị trường giảm giá:

-Giá giảm mạnh

-Khối lượng giao dịch nhỏ

Ngày phân phối:

-Giá giảm chậm (hoặc đứng giá)

-Khối lượng giao dịch lớn

- Tóm tắt:

II. GIẢI THÍCH

- Khi thị trường trong xu thế tăng giá:

-Người chưa có cổ phiếu mua vào

Tình trạng trên khiến cho cổ phiếu trở nên khan hiếm, lượng cầu cao hơn cung làm cho giá tăng mạnh nhưng khối lượng không cao: đó là ngày tích luỹ.

-Tới khi được giá, người có cổ phiếu bắt đầu bán ra

-Các nhà đầu tư khác được dịp mua vào.

Tình trạng trên khiến cho khối lượng giao dịch tăng mạng nhưng giá cả tăng chậm hoặc đứng giá (thậm chí giá giảm): đó là ngày phân phối.

- Khi thị trường trong xu thế giảm giá:

-Hiện tượng tích luỹ đã trôi qua vài ba ngày vì giá cả bây giờ rất hấp dẫn (do quá rẻ) các nhà đầu tư bắt đầu mua vào khiến cho giá giảm chậm lại hoặc đứng giá (thậm chí có khi tăng giá) với khối lượng giao dịch khá lớn: đó là ngày phân phối.

- Chú ý:

-Thông thường sau 3 tới 5 ngày phân phối xu thế tăng/giảm của giá sẽ kết thúc

§ 2. SỬ DỤNG

Khái niệm “Tích luỹ và phân phối” cũng như “Hội tụ và phân kỳ” (Bài 7) có mặt tại rất nhiều nơi trong lĩnh vực PTKT. Vì vậy chúng có nhiều ứng dụng rộng rãi. Một trong những ứng dụng khá gần gũi với chúng ta là: “Phát hiện thị trường chạm đỉnh căn cứ vào hiện tượng phân phối”

PHÁT HIỆN THỊ TRƯỜNG CHẠM ĐỈNH

- Nguyên lí:

-Sau khi thị trường chạm đỉnh, giá sẽ giảm

-Phân tích sự biến động giá cả và khối lượng giao dịch có thể giúp chúng ta phát hiện thời điểm chạm đỉnh để tiến hành bán ra ngay vì khi giá cả và khối lượng đã nói lên rằng chúng đang ở tình trạng phân phối lớn (do các tổ chức đang đổ ra ồ ạt) thì hành động tốt nhất là nên bán ngay mà không cần tới các chuyên gia phân tích (cơ bản hay kỹ thuật) nói gì

- Phát hiện:

Giá đóng cửa thấp hơn phiên trước

Khối lượng giao dịch tăng

Hoặc:

Giá đứng hoặc thay đổi rất nhỏ

Khối lượng giao dịch lớn hơn ngày hôm trước

-Nên theo dõi chặt chẽ hai thông số giá cả và khối lượng hàng ngày vì các tín hiệu của hiện tượng phân phối thường xuất hiện bất chợt mà không hề có cảnh báo

-Nếu “bốn ngày phân phối” kéo dài ra hai, ba tuần xu hướng thị trường sẽ đảo chiều từ tăng sang giảm

-Sau “bốn ngày phân phối” nên rà soát lại toàn bộ danh mục đầu tư và nghĩ ngay đến việc loại bỏ các cổ phiếu không mạnh vì sau bốn, năm ngày phân phối, thông thường giá sẽ giảm.

- Chú ý:

SỬ DỤNG TỶ LỆ TÍCH LUỸ/PHÂN PHỐI

- Nguyên lý

- Phát hiện

Khi tỷ lệ tích luỹ/phân phối xuống tới mức a, b: cồ phiếu đang được mua vào

Khi tỷ lệ tích luỹ/phân phối ở mức c: mua bán cân bằng

Khi tỷ lệ tích luỹ/phân phối ở mức d, e: cồ phiếu đang được bán ra

Tra cứu các số liệu cụ thể kể trên ở bất kỳ giáo trình nào về PTCB hay PTKT

-Nếu chỉ chú ý tới mối liên hệ khối lượng và giá cả (Bài 7), về mặt trực quan chúng ta đã rõ:

Khi khối lượng tăng và giá tăng: các tổ chức lớn đang mua vào

Khi khối lượng tăng và giá giảm: các tổ chức lớn đang bán ra

Tới đây chúng ta đã chấm dứt việc làm quen với những khái niệm cơ bản của Phần I: “Mở đầu” trong “Những kiến thức cơ bản trong PTKT”, bao gồm:

Bài 1: Đại cương về PTKT

Bài 2: Vấn đề xu hướng thị trường

Bài 3: Khái niệm chống đỡ và kháng cự

Bài 4: Đại cương về các chỉ số

Bài 5: Đồ thị giá

Bài 6: Khái niệm về hội tụ và phân kỳ

Bài 7: Khối lượng giao dịch

Bài 8: Tích luỹ và phân phối

Tới Phần II: “Các chỉ số trong PTKT”, chúng ta sẽ làm quen với các chỉ số cụ thể thông qua một đề cương tổng quát:

- Tính chất và đặc điểm

- Sử dụng

- Tổng kết

Chu Xuân Lượng

Lớp PTKT Bậc 1_Vietstock

-

Có 5 thành viên đã cám ơn nguyenquangminh :

daianh280793 (23-02-2021), Hidenseek (04-10-2013), minhduy1512 (18-08-2012), theson27692 (28-08-2013), trunghieuvs (12-08-2012)

-

12-10-2009 08:45 PM #2

-

01-01-2010 02:20 PM #3

Các bác cho em hỏi?

Muốn xem tỉ lệ tich lũy/phân phối của 1 cổ phiếu thì xem ở đâu ạ?

Và có trang wed nao ở việt nam thống kê các tỷ lệ này không ạ(theo thứ tự abcde)

Cảm ơn các bác nhìu

-

09-03-2010 10:42 PM #4

Senior Member

- Ngày tham gia

- Jun 2007

- Bài viết

- 658

- Được cám ơn 8 lần trong 4 bài gởi

Chỉ có kinh nghiệm và may mắn mới giúp ta tồn tại và chiến thắng trên TTCK.

Chỉ có kinh nghiệm và may mắn mới giúp ta tồn tại và chiến thắng trên TTCK.

-

01-11-2014 08:48 AM #5

- Ngày tham gia

- May 2014

- Bài viết

- 1

- Được cám ơn 0 lần trong 0 bài gởi

Đã được 55 tuổi chưa vậy?

-

01-10-2013 01:52 PM #6

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Mình nghĩ đã nghiên cứu phân tích kỹ thuật thì phải từ đơn giản đến phức tạp. Đối với những người mới vào họ đã biết gì đâu mà đòi kinh nghiệm với chả thực tế. Nói như bác thì các trường Đại Học họ đóng cửa hết chắc

-

04-10-2013 01:30 PM #7

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Phân tích kỹ thuật PTKT - Kinh nghiệm phân tích đầu tư

Phân tích kỹ thuật PTKT - Kinh nghiệm phân tích đầu tư

Mình thấy nếu xét trên khía cạnh chuyên môn bài viết này khá ổn. Đương nhiên, đối với những người đã chinh chiến trên thị trường chứng khoán bằng phân tích kỹ thuật lâu năm thì nó quá đơn giản nhưng đối với người mới vào thì nó có giá trị đấy

-

04-10-2013 04:35 PM #8

Senior Member

- Ngày tham gia

- Feb 2013

- Bài viết

- 756

- Được cám ơn 275 lần trong 203 bài gởi

từng bước từng bước thầm...

phải xóa mù trước khi có thể văn hay chữ tốt.

các bác đừng manh động.

-

15-11-2013 10:30 AM #9

- Ngày tham gia

- Nov 2013

- Bài viết

- 2

- Được cám ơn 1 lần trong 1 bài gởi

Đang thất nghiệp, định nghiên cứu cái này mà nhìn thâm ảo vl

-

Những thành viên sau đã cám ơn :

knark (15-11-2013)

-

15-11-2013 01:40 PM #10

Member

- Ngày tham gia

- Sep 2012

- Bài viết

- 267

- Được cám ơn 55 lần trong 32 bài gởi

-

18-11-2013 01:41 PM #11

Member

- Ngày tham gia

- Oct 2003

- Bài viết

- 365

- Được cám ơn 215 lần trong 148 bài gởi

Đơn giản hay phức tạp là tùy cách người dùng thôi chứ mình nghĩ không phải do công cụ phân tích kỹ thuật

Cuộc đời tàn nhẫn nuôi anh lớn

Cuộc đời tàn nhẫn nuôi anh lớn

Xã hội khốn nạn dạy anh khôn

-

23-11-2013 09:44 AM #12

Member

- Ngày tham gia

- Oct 2003

- Bài viết

- 365

- Được cám ơn 215 lần trong 148 bài gởi

Phân tích kỹ thuật PTKT - Kinh nghiệm phân tích đầu tư trên TTCK

Phân tích kỹ thuật PTKT - Kinh nghiệm phân tích đầu tư trên TTCK

Món này thấy các VIp ngâm cứu dữ lắm

Cuộc đời tàn nhẫn nuôi anh lớn

Cuộc đời tàn nhẫn nuôi anh lớn

Xã hội khốn nạn dạy anh khôn

-

23-11-2013 03:19 PM #13

Senior Member

- Ngày tham gia

- Feb 2013

- Bài viết

- 756

- Được cám ơn 275 lần trong 203 bài gởi

-

12-12-2013 10:33 AM #14

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

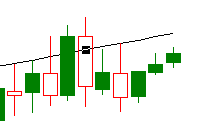

Sẽ là cây Spinning Top, bác cứ chờ xem

-

03-02-2015 10:15 AM #15

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Phân tích kỹ thuật - Tích lũy và phân phối của nhóm ngân hàng hiện nay

Phân tích kỹ thuật - Tích lũy và phân phối của nhóm ngân hàng hiện nay

Bình luận của Mr. Trần Tài bên MBCap về đợt sóng banks vừa rồi, anh/ chị tham khảo thêm:

Anh em có nhiều cách tư duy, mình theo trường phái thị trường tự vận động, và Banks lên cũng vì tới lúc nó lên chứ không có âm mưu gì cả. Giai đoạn vừa rồi nhìn Banks tăng vậy thôi, nhưng đa số tổ chức đều miss sóng. Thử tính mà xem, VN-INDEX tăng hơn 5%, nhưng NAV các quỹ có quỹ và tài khoản tự doanh quy mô trên 100 tỷ nào trong tháng rồi tăng 5% không? Có lẽ là rất ít.

Vì vậy, đoạn tăng vừa rồi là Giai đoạn 1, bất ngờ và làm nhiều tổ chức giật mình.

Giai đoạn 2, sẽ là các quỹ dạng Indexing, ( khi NAV tăng 1-2% mà INDEX tăng 5% thì họ bị error rất lớn) và theo đó, họ phải tăng tỉ trọng banks hạ tỉ lệ các cổ phiếu khác.

Giai đoạn 3, khi các công ty chứng khoán đều bull với Banks, đó là lúc Banks họp analysts và nói với họ rằng: tích cực rồi đấy, nhập số vào excel mà mô phỏng LN năm 2016 đi.

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Trích dẫn

Trích dẫn

Bookmarks