Hybrid View

-

29-08-2011 07:05 PM #1

- Ngày tham gia

- Mar 2008

- Bài viết

- 30

- Được cám ơn 6 lần trong 6 bài gởi

Đánh giá tác động của việc tăng DTBB ngoại tệ thêm 1%

Đánh giá tác động của việc tăng DTBB ngoại tệ thêm 1%

Nguồn: http://pgbankresearch.wordpress.com/...%BA%A7n-32011/

Ngày 29/8/2011

Quyết định số 1925/QĐ-NHNN

Ngày 26/08/2011, Thống đốc Ngân hàng Nhà nước (NHNN) đã ban hành Quyết định số 1925/QĐ-NHNN về việc tăng tỷ lệ dự trữ bắt buộc (DTBB) bằng ngoại tệ đối với các tổ chức tín dụng thêm 1%. Theo đó, DTBB đối với tiền gửi không kỳ hạn, có kỳ hạn dưới 12 tháng tăng từ 7% lên 8%, với tiền gửi có kỳ hạn từ 12 tháng trở lên tăng từ 5% lên mức 6%. Quy định này có hiệu lực kể từ kỳ duy trì dự trữ bắt buộc tháng 9/2011. Đây là lần thứ 3 kể từ đầu năm, NHNN nâng dự trữ bắt buộc ngoại tệ đối với các tổ chức tín dụng.

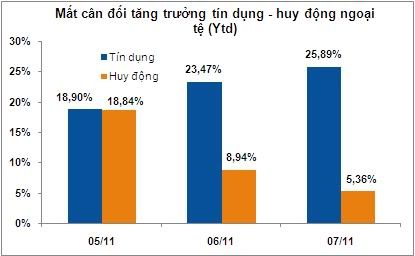

Tính từ đầu năm đến 20/07/2011, chênh lệch giữa huy động và tín dụng ngoại tệ ước khoảng 5 tỷ USD và vẫn có xu hướng tăng dần. Do đó, theo quan điểm của chúng tôi, mục đích chính của việc ban hành quy định tăng DTBB bằng ngoại tệ là nhằm hạn chế tăng trưởng tín dụng ngoại tệ trong bối cảnh huy động sụt giảm đáng kể trước các chính sách chống đô la hóa của NHNN, qua đó giúp giảm áp lực tỷ giá vào cuối năm.

Ngoài ra, tăng dự trữ bắt buộc cũng giúp tăng lượng vốn phòng ngừa rủi ro thanh khoản USD cho các NHTM, đồng thời là bước chuẩn bị để NHNN sử dụng các biện pháp làm tăng cung VND nhằm mục tiêu giảm mặt bằng lãi suất sắp tới.

Đánh giá tác động:

Thu hẹp cung tín dụng ngoại tệ

Thông qua việc tăng DTBB thêm 1% với tiền gửi ngoại tệ, NHNN đã khiến lượng ngoại tệ các TCTD có thể cho vay giảm xuống. Theo tính toán của chúng tôi, tính đến thời điểm 20/07/2011, tổng huy động ngoại tệ trên toàn hệ thống ước khoảng 22,9 tỷ USD, do đó khi DTBB ngoại tệ tăng thêm 1%, lượng vốn ngoại tệ có thể cho vay sẽ giảm khoảng 229 triệu USD, cũng ứng với lượng vốn dự phòng cho rủi ro thanh khoản ngoại tệ tăng thêm 229 triệu USD.

Thu hẹp lãi suất cho vay giữa VND và ngoại tệ

Ngoài ra, việc DTBB ngoại tệ tăng thêm 1% lên các mức 8% và 6% sẽ làm tăng chi phí huy động vốn thực tế của ngân hàng thương mại thêm khoảng 0,04%, theo đó khiến lãi suất cho vay ngoại tệ tăng, cùng với chủ trương giảm lãi suất cho vay VND về mức 17-19%, sẽ thu hẹp chênh lệch giữa lãi suất cho vay giữa VND và ngoại tệ. Mức chênh lệch trước đây khoảng 13% (cho vay USD khoảng 8%, cho vay VNĐ khoảng 21%) sẽ giảm xuống còn 8-10% (cho vay ngoại tệ có thể tăng lên 8,5 – 9%, cho vay VNĐ chủ trương giảm về 17-19%), qua đó các NHTM có thể dễ dàng hơn trong việc thuyết phục khách hàng chuyển từ vay USD sang vay VNĐ.

Tuy nhiên, tăng DTBB trong bối cảnh huy động ngoại tệ đang gặp nhiều khó khăn có thể gây sức ép đến thanh khoản ngoại tệ của các ngân hàng, đặc biệt là các ngân hàng có sự mất cân đối lớn giữa huy động và cho vay ngoại tệ trong thời gian qua. Theo đó, lãi suất huy động ngoại tệ trên cả thị trường 1 và thị trường 2 đều chịu sức ép tăng trong ngắn hạn.

-

Những thành viên sau đã cám ơn :

-BMW- (30-08-2011)

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Similar Articles

-

Báo Lao động đăng bài về vụ việc ở công ty ngoài OTC gây xôn xao dư luận

By investipi in forum Thị trường OTCTrả lời: 19Bài viết cuối: 03-08-2011, 11:51 AM -

Tác động của việc cổ phần hóa Mobiphone với TTCK VN

By apolo10 in forum Nhận định Thị trườngTrả lời: 0Bài viết cuối: 18-03-2009, 12:27 AM -

Tác động của truyền thông đối với cổ phiếu Ngân hàng

By BENT in forum CLB Chứng khoánTrả lời: 0Bài viết cuối: 22-03-2006, 02:20 PM

Trích dẫn

Trích dẫn

Bookmarks